EAの概要

| ロジック概要 | トレンドフォロー / ブレイクアウト |

|---|---|

| マーチンゲール | なし |

| グリッド | なし |

| スキャルピング | なし |

| タイムフレーム | 1H |

フォワードテストの分析

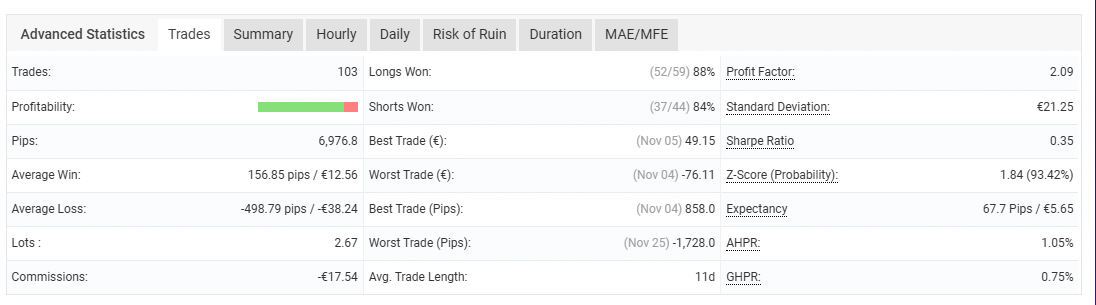

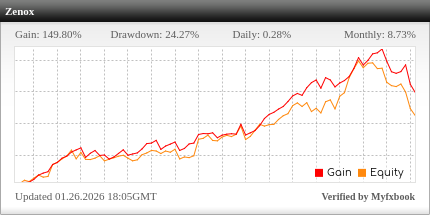

MQL5とMyfxbookで公開されているフォワード実績(2025年11月時点)

Zenox EA は、公式のMQL5シグナルとMyfxbookの両方でリアル口座のフォワード成績を公開している数少ないEAです。バックテスト画像だけを並べるEAと比べると、成績開示の透明性という点ではプラス評価できます。ただし、ここで扱う数値はあくまで「現時点(約100トレード時点)の途中経過」であり、将来の成績を保証するものではありません。

高勝率だが1トレードあたりの期待値は小さい

MyfxbookのAdvanced Statisticsでは、トレード数103件、プロフィットファクター2.09と良好な数値が出ています。ロングは52勝7敗で勝率88%、ショートも37勝7敗で84%と、売り買いともに非常に高い勝率です。1トレードあたりの期待値は約+67.7pips/+€5.65で、統計上は「トレードを重ねるごとに少しずつ資産が増えている」状態になっています。

リスクリワードとヘッジ構造の関係

一方で、平均利益が+156.85pips(+€12.56)、平均損失が-498.79pips(-€38.24)と、数字だけを見るとリスクリワード比はかなり悪く見えます。最良トレードが+858pipsに対し、最悪トレードは-1,728pipsと、損切りタイミングもかなり遅めです。損切りが入ったときのダメージは小さくありません。

ただし、バックテストやチャート挙動を細かく見ると、Zenox EA はヘッジポジション(買いと売りの同時保有)を組み合わせてポジション管理を行う場面が多いです。そのため「1回の負けトレードの数値上の損失」がそのまま口座全体の急落につながるわけではありません。実際の損益の出方はリスクリワードの単純な数値イメージほど極端には悪くないと考えられます。

運用スタイルとドローダウン

平均保有期間は約11日で、典型的なスキャルピングやデイトレードではなく、数日〜数週間ポジションを保有するスイングトレード型の運用です。このスタイルとヘッジ構造の影響で、一時的な含み損は抱えやすく、最大ドローダウン(特にエクイティベース)はそれなりの深さになります。エクイティカーブ自体は「高勝率でコツコツ積み上げ、時折大きめの調整が入る」タイプの形状です。

現時点での評価と注意点

総じて、MQL5とMyfxbookの双方でフォワード実績が公開されており、現時点ではプラス期待値を持つ戦略と評価できます。実際に運用する場合は、公式シグナルと同じ高めのリスク設定をそのまま真似るのではなく、自身の許容ドローダウンに合わせてロットやリスク%を抑えたうえで、このフォワード成績をどう評価するかを検討するのが現実的でしょう。トレーディングロジックとリスク特性の詳細は、後述のセクションで掘り下げます。

バックテスト結果の分析

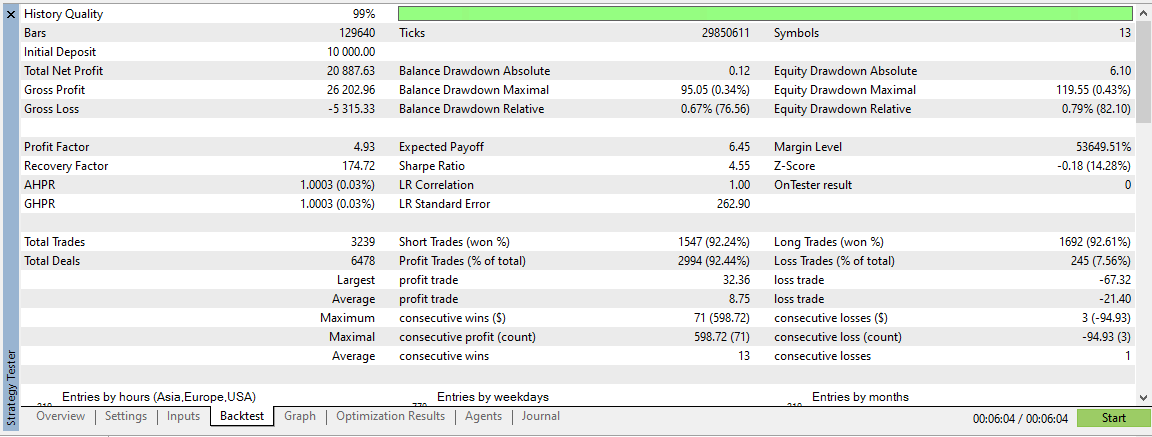

検証用に実施したバックテスト条件

開発者側の公開情報だけでなく、実際の挙動を確認するために、筆者自身でもMT5でバックテストを行いました。条件は以下のとおりです。

- 期間:2005年1月1日〜2025年11月28日(約20年分のデータ)

- 通貨ペア:XAUUSD(Gold)、GBPUSD、GBPAUD、GBPJPY、EURUSD、EURGBP、EURJPY、AUDUSD、AUDCHF、AUDNZD、NZDUSD、NZDCAD、NZDJPY、USDCAD、USDCHF、USDJPYの全ペアを1本のバックテストで同時運用

- ロットサイズ:すべてのポジションを固定0.01ロット

- EAパラメータ:すべてデフォルト設定

- スプレッド:ブローカーの変動スプレッド

- 口座通貨:USD

ヒストリーデータの品質は99%と表示されており、ティック数も十分に多く、テストとしては信頼できる環境になっています。

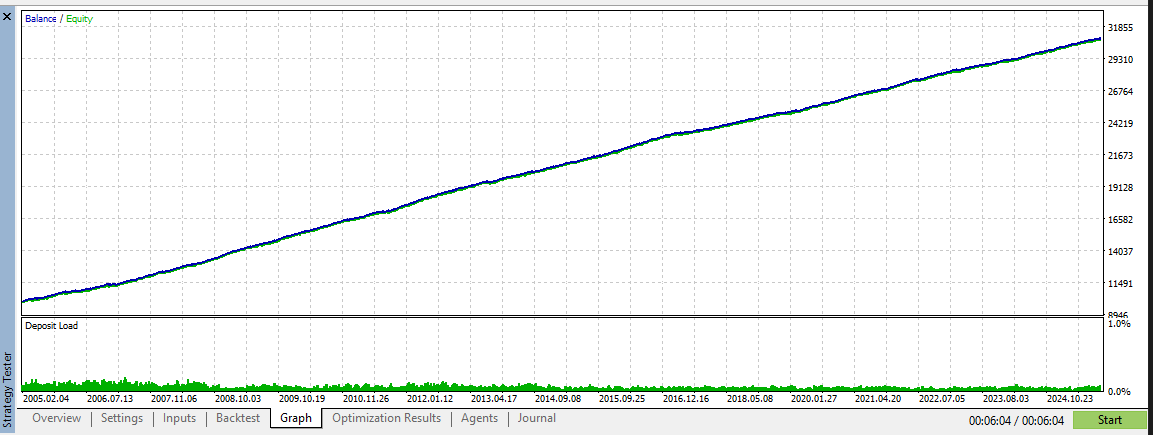

20年近くほぼ一直線で伸びる収益カーブ

グラフを見ると、2005年から2025年までの約20年間、残高・エクイティともに非常に滑らかな右肩上がりのカーブを描いています。大きな段差や急落がほとんど見られず、長期にわたって比較的一貫したパフォーマンスを示していることが分かります。

開発者の説明では「2000年〜2020年の高品質データでAIをトレーニングし、2020年以降はアウト・オブ・サンプル(OOS)期間として検証した」とされていますが、このバックテストでも同じく長期で破綻する様子はなく、少なくともテスト環境下ではロジックが時期によって大きく崩れている印象はありません。

ロット固定0.01に対するドローダウンの絶対値

ここでは、残高に対するパーセントではなく、「固定0.01ロット運用に対してどれくらいの金額ベースのドローダウンが発生したか」という絶対値でリスクを評価します。今回のバックテストでは、エクイティの最大ドローダウンは約119.55(通貨単位)にとどまっていました。

初期証拠金10,000に対して、常に0.01ロットで運用しているにもかかわらず、この程度のドローダウンで収まっているのはかなり優秀です。高勝率タイプのEAとはいえ、ヘッジポジションや長めの保有によって含み損が膨らみやすい構造であることを踏まえると、「0.01ロットあたりの絶対的なリスク」はかなり抑えられていると言ってよいでしょう。

利益額と期待値の水準

利益面を見ると、初期残高10,000に対して、0.01ロット固定の運用にもかかわらずトータル純利益は20,887.63と非常に大きな金額になりました。総トレード数は3,239、プロフィットファクターは4.93と高水準で、勝率もロング・ショートともに92%台と、開発者がうたう「高勝率・高期待値」型の特徴が数字にはっきり現れています。

1トレードあたりの期待値(Expected Payoff)は6.45で、0.01ロットとしては十分な水準です。もちろんバックテストの成績がそのままリアル運用で再現されるわけではありませんが、「0.01ロット固定でこれだけの純利益とプロフィットファクターを出しつつ、最大ドローダウンの絶対値は約120程度に抑えられている」というバランスは、バックテストの結果としてはかなり優秀な部類に入ります。

バックテスト結果の解釈と注意点

以上のように、本検証では20年近い期間・複数通貨ペアを対象としたバックテストで、非常にきれいな収益カーブと高い収益性が確認できました。ただし、これはあくまで特定ブローカーのヒストリーデータと0.01ロット固定という条件下での結果であり、実際のリアル運用ではスプレッドや約定、スリッページ、ロットサイズの変更などによってリスク・リターンは変動します。

特にZenox EAは、ヘッジポジションや長期保有を組み合わせる構造上、見かけ上の含み損が大きくなる場面もあります。バックテストでは最大ドローダウンの絶対値が小さく抑えられていたとはいえ、実運用でロットを増やす場合には、「0.01ロットでこの程度のドローダウンが出るなら、自分のロットサイズではどこまで許容できるか」という視点でスケールさせて考える必要があります。

それでも、20年近い期間でこれだけ滑らかなカーブと小さなドローダウン絶対額を両立している点は、Zenox EAのバックテスト上の大きな強みと言えるでしょう。

トレーディングロジックとリスク特性

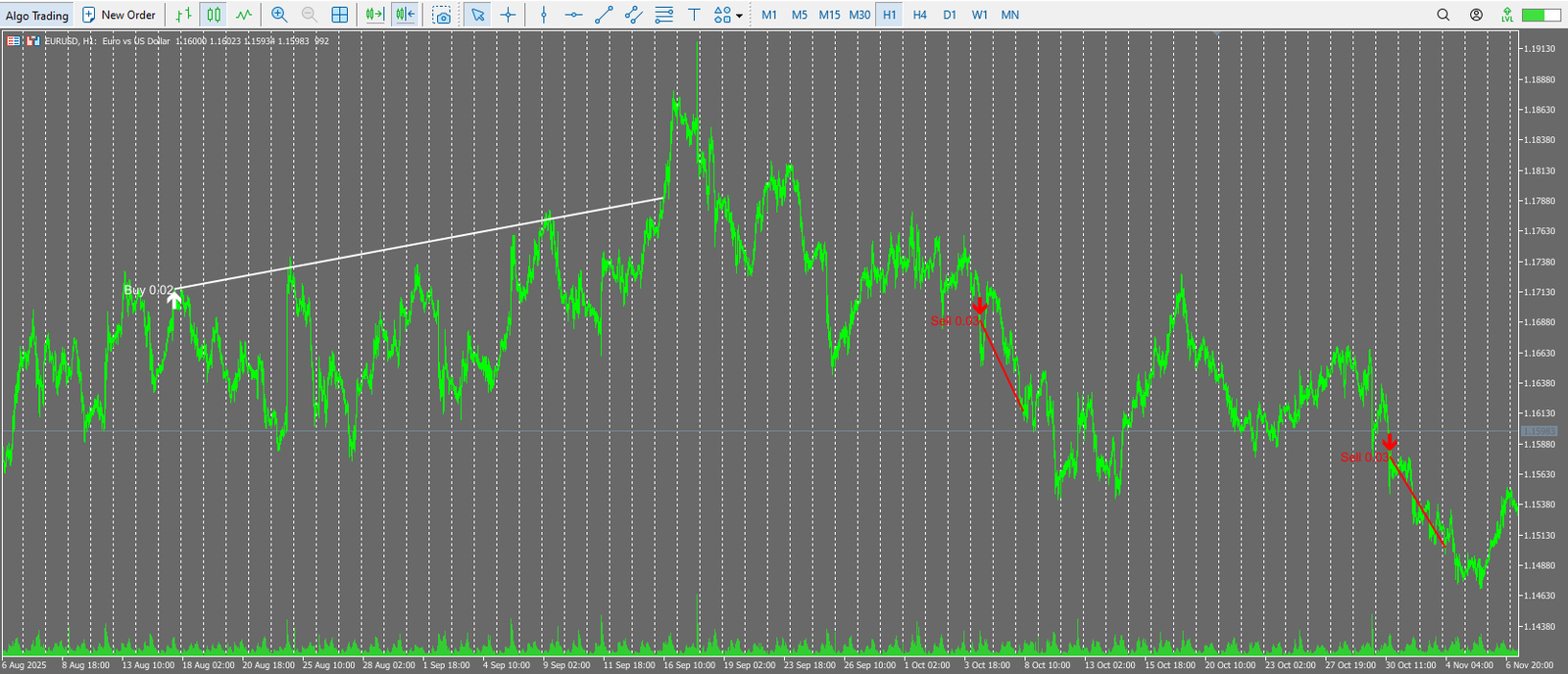

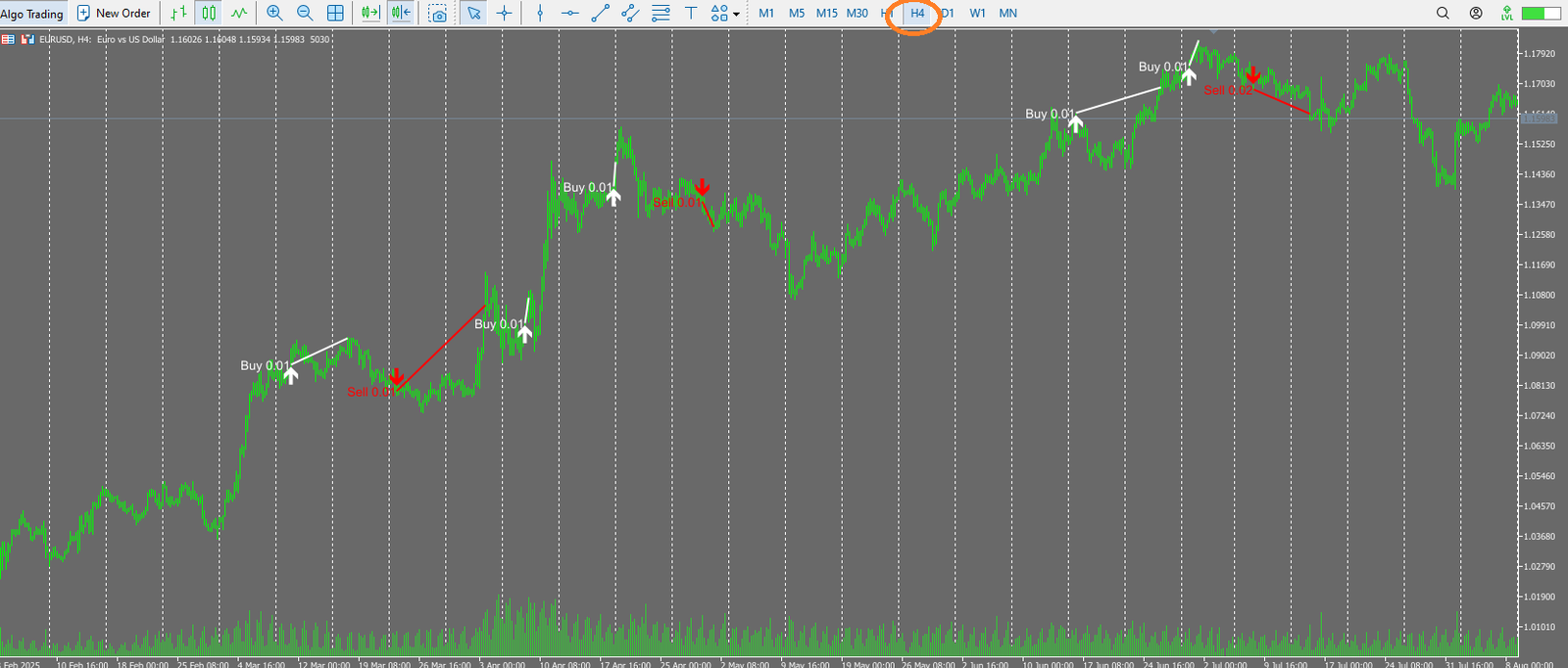

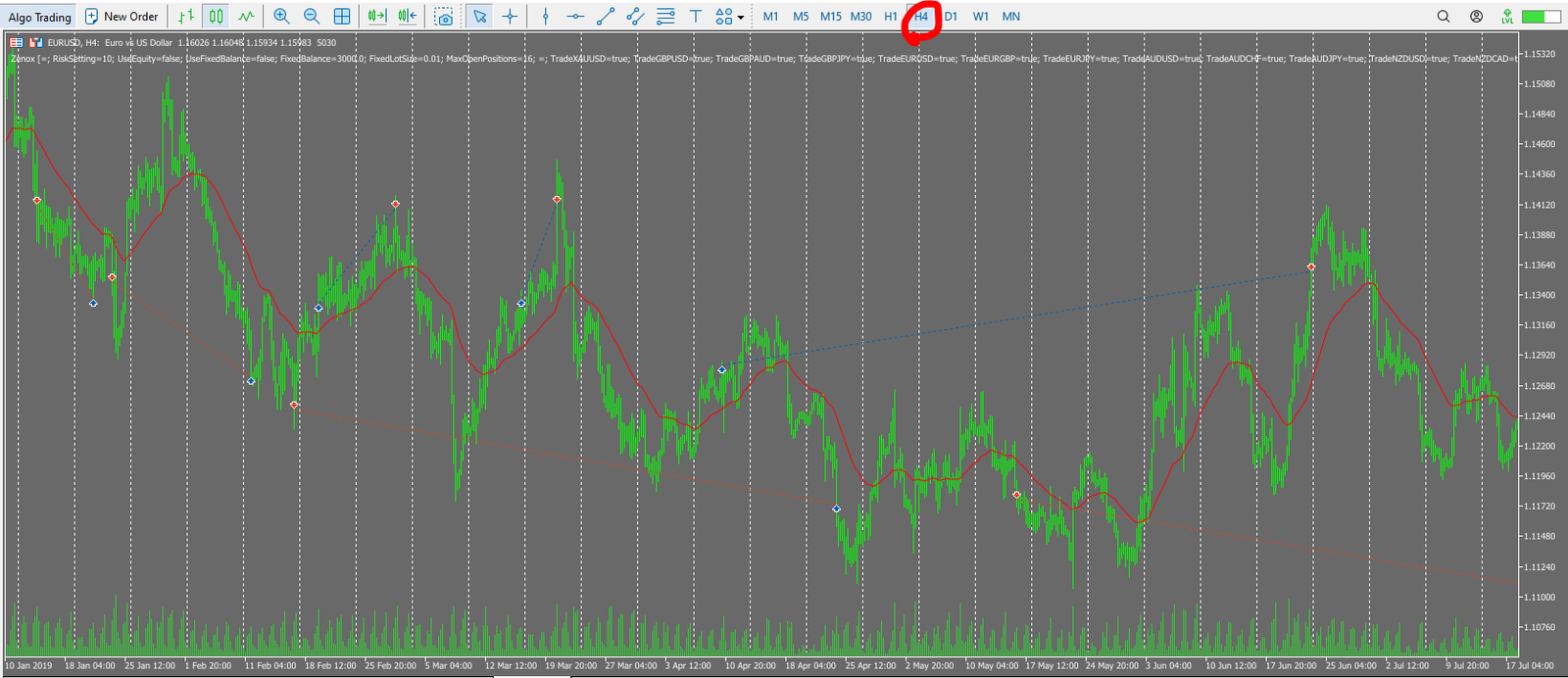

トレンドフォロー型のブレイクアウトエントリー

取引履歴チャート(白が買い・赤が売り)を見ると、Zenox EA は明確なレンジブレイクやスイング高値・安値の抜けに反応してエントリーしているように見えます。押し目買い・戻り売りというよりは、ある程度トレンド方向に値動きが進んだあとで、直近の高値・安値を更新するタイミングを狙う「ブレイクアウト寄りのトレンドフォロー」です。短期の細かいノイズは無視して、ある程度の波をまとめて取りにいくイメージのポジション取りになっています。

長期トレンドと上位足を意識したポジション構築

H1とH4の両方のチャートに履歴をプロットすると、どちらの時間足でも「より大きな流れ」に沿った方向でエントリーしている場面が多く見られます。開発者の説明によれば、AI は2000年〜2020年の高品質ヒストリカルデータを用いてトレーニングされ、その後に強化学習で報酬最大化が行われたとされています。この過程で、上位足レベルのトレンドやボラティリティ構造を学習し、現在のトレンド方向を判定してからブレイクアウトポイントで仕掛けるロジックになっていると考えられます。

実際、明確なトレンドが出ている局面では、白い矢印(買い)・赤い矢印(売り)がトレンド方向に素直に並んでおり、細かな逆張りはほとんど行われていません。大局に逆らわず、上位足のトレンドに追随していくスタイルだと言えるでしょう。

16通貨ペアを同時運用するが、1ペアあたりの取引頻度は低い

Zenox EA は、1つのチャートにセットするだけで、XAUUSD を含む16銘柄を同時に運用するマルチカレンシーEAです。しかし、フォワード・バックテスト双方の履歴を見ると、1つの通貨ペアあたりのエントリー回数はそれほど多くありません。トレンドフォローで条件が整ったときだけエントリーするため、エントリー頻度は「少なめだが、その分1トレードあたりの期待値を重視する」設計になっていると考えられます。

そのため、全体としてのトレード数はそれなりにあるものの、「特定通貨でひたすら売買を繰り返す」というタイプではなく、複数通貨ペアにチャンスを分散させながら、条件が揃った局面だけを拾っていくポートフォリオ型の運用になります。

数値上はリスクリワードが悪いが、ヘッジにより体感リスクはやや緩和される

フォワードテストおよびバックテストの統計値では、平均利益に対して平均損失が大きく、単純なリスクリワード比(平均利益 ÷ 平均損失)は良い数値とは言えません。実際、負けトレード1回の損失が、勝ちトレード数回分に相当するケースも多く、統計上は高勝率・低リスクリワード型の典型的なプロファイルになっています。

一方で、上の取引履歴チャート(筆者が実施したバックテストの結果)を詳細に見ると、Zenox EA は逆行時に単純にポジションを抱え続けるだけでなく、途中から反対方向のポジションを追加してヘッジを組む場面が確認できます。たとえば、買いポジションを長期間ホールドしたまま、相場が反転した局面で売りポジションを重ね、結果として含み損と含み益を相殺するような構造になっているケースです。

このヘッジ構造のおかげで、個々のポジション単体で見ると損切り幅は大きく見えるものの、エクイティ全体で見たときのドローダウンは、リスクリワードの数値ほど極端には悪化していません。極端なトレンド逆行時にも、完全な一方向のポジションで突っ込むのではなく、徐々にポジション構成を組み替えながらエクイティのドローダウンを抑えようとする傾向があります。

リスク特性のまとめ

- トレンドフォロー+ブレイクアウト型で、上位足の流れに沿ってポジションを構築する

- 16通貨ペアを同時に運用するが、1ペアあたりの取引頻度は低く、厳選エントリーの傾向が強い

- 統計上のリスクリワード比は良くないものの、ヘッジポジションを活用することでエクイティドローダウンはある程度抑えられている

- 逆行時にポジションを長くホールドする場面も多いため、「含み損に耐える時間的なストレス」との付き合い方が運用上のポイントになる

このように、Zenox EA は数値だけを見ると高勝率・低リスクリワード型ですが、実際のポジション運用はヘッジを前提としたやや複雑な構造になっており、「表面的な損切り幅」だけではリスクを評価しきれないタイプのEAと言えます。

総合評価・まとめ

Zenox EA は、AIと強化学習をうたうマルチカレンシーEAとしては、MQL5シグナルとMyfxbookの両方で実績を公開している点や、約20年分・16通貨ペア同時運用のバックテストで破綻せず右肩上がりを維持している点など、情報開示と長期安定性の面で高く評価できるEAです。一方で、推奨リスク設定がかなり高めであること、高勝率だがリスクリワード比が低く、含み損を抱える時間も長くなりがちな構造であること、そして販売価格が非常に高額であることから、運用には相応のリスク許容度と経験が求められます。

良いと感じたポイント

- MQL5シグナルとMyfxbookの両方でリアルフォワード成績を公開しており、透明性が高い

- 筆者の検証でも、0.01ロット固定・約20年のバックテストで非常に滑らかな右肩上がりの収益カーブが確認できた

- マーチンゲールやグリッドを使わず、全トレードにSL/TPを設定している点は破綻耐性の面でプラス

- 16通貨ペアのポートフォリオ運用により、特定通貨ペアへの依存度が低く分散が効いている

- ヘッジポジションを活用することで、統計上のリスクリワード数値ほどエクイティドローダウンが極端になりにくい

注意したいポイント・リスク

- MQL5の説明では1トレードあたり5〜7.5%高いリスク設定が前提になっており、そのまま真似すると大きな口座変動が起こる可能性必要がある

- ヘッジポジションにより過度なリスクは回避するとはいえ、それでも平均損失が大きい「高勝率・低リスクリワード型」である。ときおり発生する大きめの損切りが資産曲線にインパクトを与える

- ヘッジと長期保有により含み損を抱える期間が長くなりやすく、心理的なストレス耐性が求められる

- フォワードサンプルはまだ約100トレード前後で、統計としてはまだ十分とは言えない

- 正規価格が1,300〜3,000ドルクラスと非常に高額で、EA代を回収できるかどうかはリスク%と運用期間次第

結論

Zenox EA は、フォワードの情報開示とバックテストの安定性という点では非常に魅力的なEAです。トレードロジックもヘッジポジションにより過度なリスクを避ける点は良いです。今後のフォワードの結果がどのように推移するか楽しみです。

ただ、高額な価格などを踏まえると、「誰にでもおすすめできる万能EA」ではありません。購入や運用を検討する場合は、まずは推奨値よりもはるかに低いリスク設定でデモや小ロット運用から始め、自分の許容できるドローダウンと期待リターンのバランスが取れるかどうかをじっくり確認したうえで判断することを強くおすすめします。

グリッドやマーチンゲールは使わず、全トレードにSL/TPを設定する点は破綻耐性の面で好評価です。高勝率・低リスクリワード型ゆえに一度の損切りのインパクトは大きくなりがちです。ただ、ヘッジポジションによりエクイティの極端な急落はある程度抑えられます。