EA(Expert Advisor)って何ですか?

FXでトレーダーの代わりに自動で売買を行うプログラムのことです。最も人気のシステムトレードのひとつです。

完全自動で発注や決済を行い、感情に左右されない一貫したトレードを実現します。

EAを使えば儲かりますか?

いいえ。EAを使うだけでは利益は出ません。EAは選び方が非常に重要です。

良いEAを見つけました。勝率は90%以上でほとんど負けていません。収益曲線もすごく綺麗な右肩上がりです。今すぐEAを購入すべきですよね?

いいえ。勝率が高く、綺麗な収益曲線のEAほど慎重に検討するべきです。

EAは短期的に結果をよく見せ、トレーダーを誘惑することが実に簡単です。

しかし、良い結果は長くは続かず、高額なEAを買ったのに、大きな損失を出すというケースも多いです。

この記事では、あなたが危険なEAに惑わされないように、注意してチェックすべきポイントを解説します。

EAの運用にはリテラシーが必須です。

EAは「放っておけば勝てる魔法のツール」ではありません。

EA選びや運用で本当に重要なのは、ロバストネス(堅守性)=環境変化への耐性です。

この完全ガイドでは、EAの仕組み・種類・導入方法から、バックテストとフォワードテストの活用、戦略タイプ別の特徴、Myfxbookなどによる検証、そして資金管理・リスク管理までを体系的かつ網羅的に整理します。

これからEAを始めたい方も、すでに運用中の方も、「EAで失敗しやすいポイント」を理解し、長期で利益を残すための本質をつかむことができるはずです。

EA(自動売買)とは?仕組みと基本概念(MT4/MT5)

EAの定義

EA(Expert Advisor)は、あらかじめ定義した売買ルールに従って、エントリー/決済/リスク管理を自動で実行するプログラムです。

MT4/MT5上で動作し、チャートの価格データと指標をもとに、売買ロジックに一致したときだけ発注します。

裁量の「感覚」ではなく、テストにより検証された再現可能なルールで売買を実行します。

EAができること/できないこと

- できること:売買ルールの厳密な実行、24時間の監視と稼働、複数通貨ペア・時間足の同時運用、損切り/利確/トレールやロット調整の自動化。

- できないこと:ニュースの文脈理解やサーバーダウンや急変動時の想定外対応。あらかじめルールで定義された内容しか実行しません。

EAの基本構成

- エントリー:テクニカル(トレンド/レンジ/ブレイクアウト等)に基づき自動発注。発注タイプは成行/指値/逆指値。

- エグジット:固定SL/TP、トレーリング、時間決済、反転シグナル、分割利確などで手仕舞いを管理。

- ポジションサイズとリスク管理:固定ロット、口座残高比率(%リスク)、ボラティリティ連動などで損失額を一定化。

- 実行と保全:時間帯・ボラティリティのフィルター、連続約定の抑制、異常時の停止ルール(サーキットブレーカー)を実装。

インジケーター/スクリプトとの違い

- インジケーター:チャート上に情報を描画する“表示用”。売買はしない。

- サインツール:チャート上に売買のシグナルを表示する。売買はしない。

- スクリプト:単発処理を実行する“ワンショット”。常時監視しない。

- EA:常に相場を監視し、条件が揃えば自動で発注とポジション管理を行う。

稼働条件と運用環境の前提

- ターミナル(MT4/MT5)が起動していること。PC停止中は動きません(VPSの利用が望ましい)。

- インターネット回線が安定していること。

- SL/TPなどサーバー登録の逆指値/指値は、端末停止中でも有効。

導入の具体手順は、インストールから有効化、基本設定、動作確認の順で行います。

EAの価値と限界

EAの価値は“自動化そのもの”ではなく、戦略の検証と継続にあります。

優位性のない戦略を自動で回しても何の意味もありません。

バックテストで良く見えても、実際の相場では再現されず大きな損失を出す戦略は多数存在します。

過剰最適化を避け、ロバストネスと資金管理で“崩れにくい戦略”を設計すること重要です。

誰に向いているか/向いていないか

- 向いている人:結果が停滞する期間があっても長期間運用を続けられる。複利を重視する。

- 向いていない人:短期の一攫千金志向、ルールから外れた裁量を入れがち、ドローダウン許容が極端に低い。

EAを使うメリット・デメリット

メリット

- 規律の徹底:ルール通りの売買を24時間実行し、感情や迷いを排除できる。

- 再現性と検証性:バックテスト/フォワードで性能を追跡でき、戦略の優位性を検証しやすい。

- 同時運用が容易:複数通貨ペア・時間足・戦略を並列で回せる(分散と検証速度が上がる)。

- 運用コストの可視化:スプレッド・手数料・スリッページを前提にした戦略の設計が可能。

- 人的ミスの削減:誤発注・置き忘れ・逆指値の入れ忘れなどを大幅に抑えられる。

デメリット/リスク

- 稼働環境の構築が不可欠:MT5を24時間稼働させる環境が必要。PC停止やスリープ・停電などで稼働が止まるため(VPS等の利用が望ましいが固定コストになる)。

- 過剰最適化の誘惑:パラメータ調整で過去データに“合わせすぎる”と実運用で崩れる。

- 詐欺的なEAの罠:バックテストや短期間だけ利益を出し、誇大広告により販売されているものが無数に存在。これらのEAにはハイリスクな手法が採用されているケースが多く、高額な購入費用に加えて、大きな損失を被る可能性がある。

EA(システムトレード)と裁量トレードはどちらが有利か?

トレードは確率のゲームです。EA(システムトレード)は確率論に基づくルールをそのまま実行でき、感情を排除できる点で有利です。

裁量トレードが崩れる主因は、

①ルールが曖昧でテストされておらず、“確率”に基づく検証がないこと、

②「損失を認めたくない」ためにポジションを塩漬けし損切りが遅れ、「利益を失いたくない」ために早く利確してしまう感情の歪みです。

EA(システムトレード)は事前に定義したルールを機械的に実行し、感情を排除して再現性ある確率トレードを徹底できます。

短期の迷いを断ち、長期の期待値積み上げに集中できることが最大の利点です。

テクニカル重視のトレードであれば、EAの方が有利であると私は考えます。

一方でファンダメンタル重視の判断(経済情勢や政策のなどの文脈解釈)で、現段階では裁量トレードが有利になりやすい場面があります。

近年はChatGPTやGeminiなどのAIが登場し、EAにファンダメンタル要素の統合も可能になっていますが、バックテスト等でファンダメンタル要素の取り入れは難しい部分があります。

EAが有利な理由(確率×規律)

- 感情を排除:恐怖・欲に左右されず、同じ行動を繰り返せる。

- 再現性と検証性:バックテスト/フォワードテストで、効率的に戦略を構築、検証できる。

- 確率論に忠実:「勝率×損益比−コスト」を長期で積み上げやすい。

裁量トレードの方が有利になりやすい場面

- ファンダメンタルの文脈解釈:要人発言のニュアンス、政策の意図、地政学リスクの“読み”など非定量情報。

- 想定外イベントへの対応:システムで定義していない突発的な状況の判断。

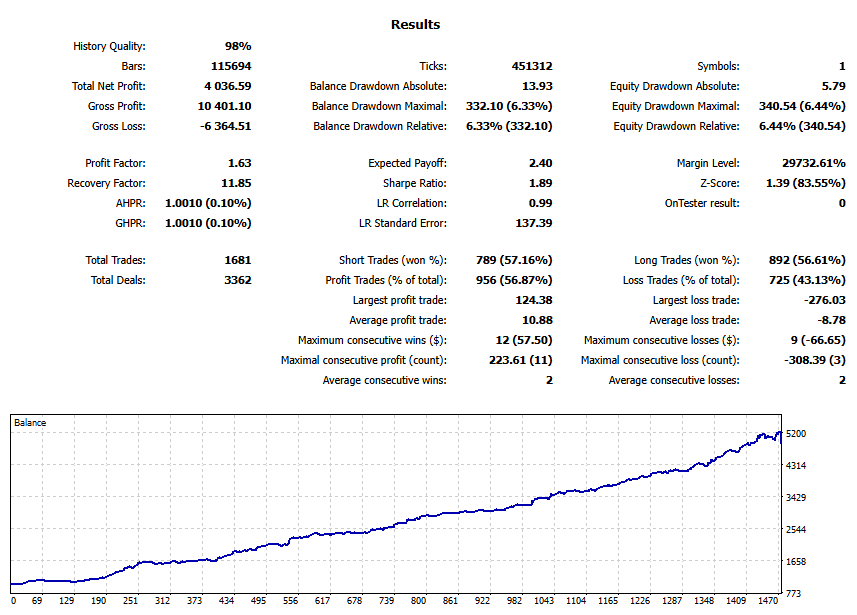

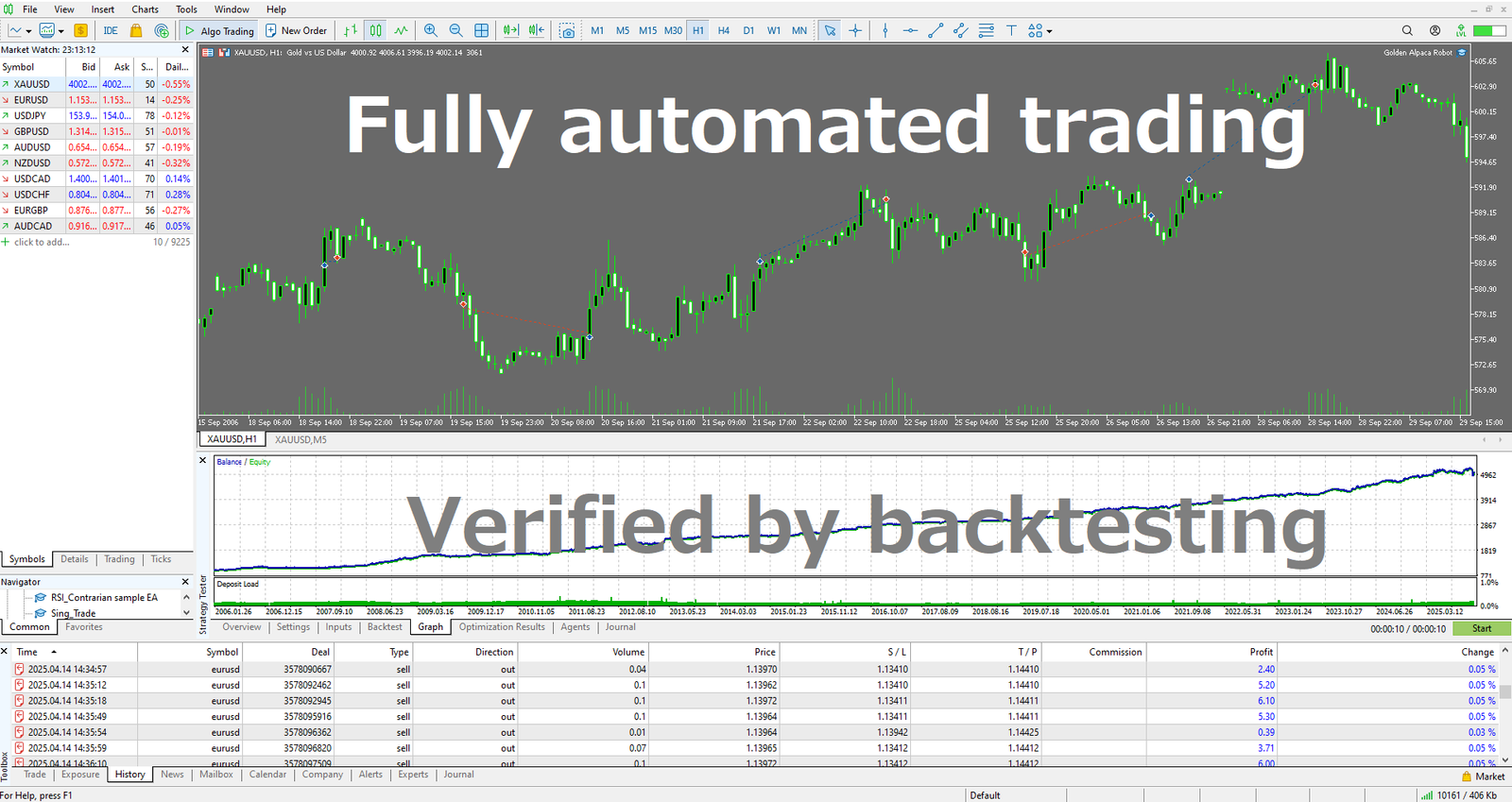

EAのバックテストとは?やり方と注意点(MT5)

バックテストとは?

バックテストは、過去の相場データを使ってEAを走らせ、「そのルールで昔から取引していたらどうなっていたか」を机上で再現する作業です。

現金は動きませんが、損益や最大のドローダウン(DD)などを、運用前に確認することができます。

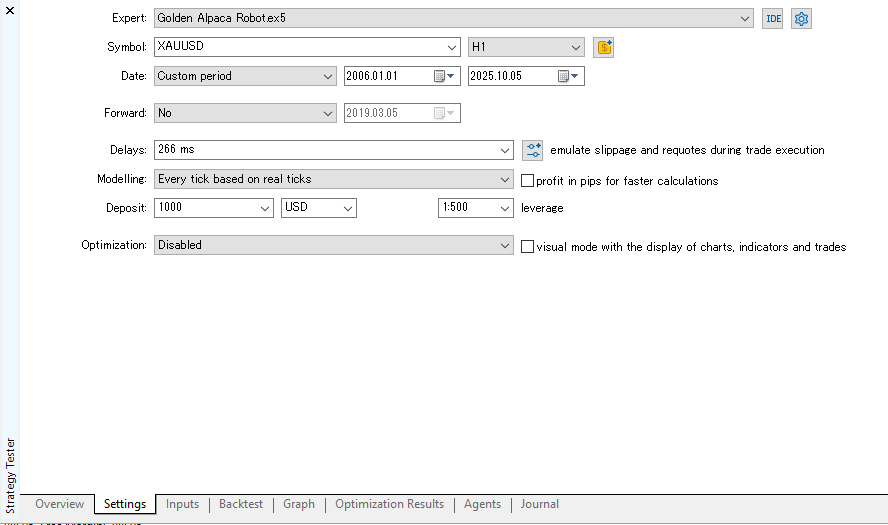

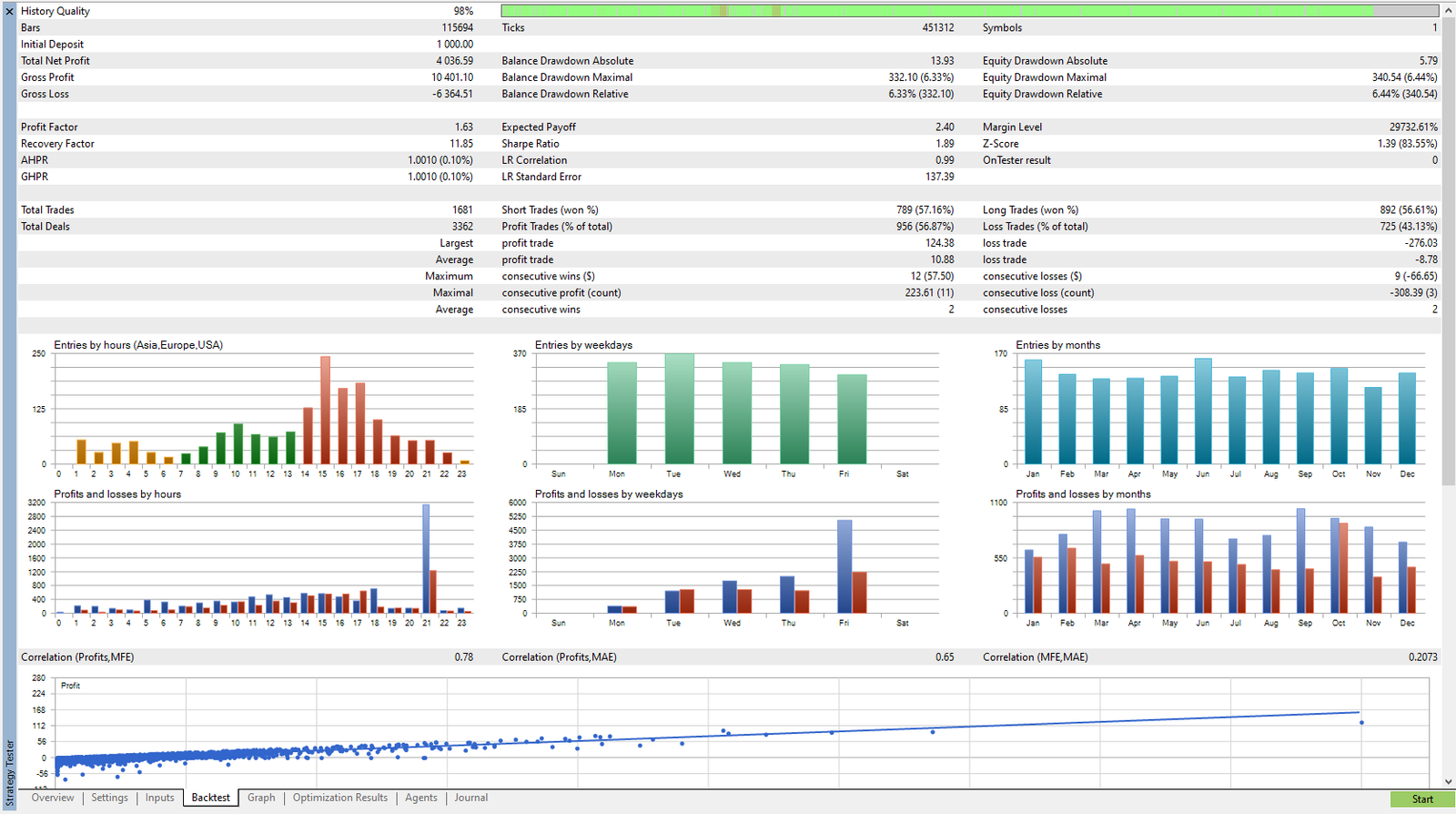

MT5のEAバックテスト機能

MetaTrader 5(MT5)には、EA(自動売買プログラム)の検証に欠かせない高性能なバックテスト機能が搭載されています。

過去のチャートデータをもとに取引を再現し、エントリー・決済ロジックの動作確認や、利益率・ドローダウン・PF(プロフィットファクター)などの指標を詳細に分析できます。

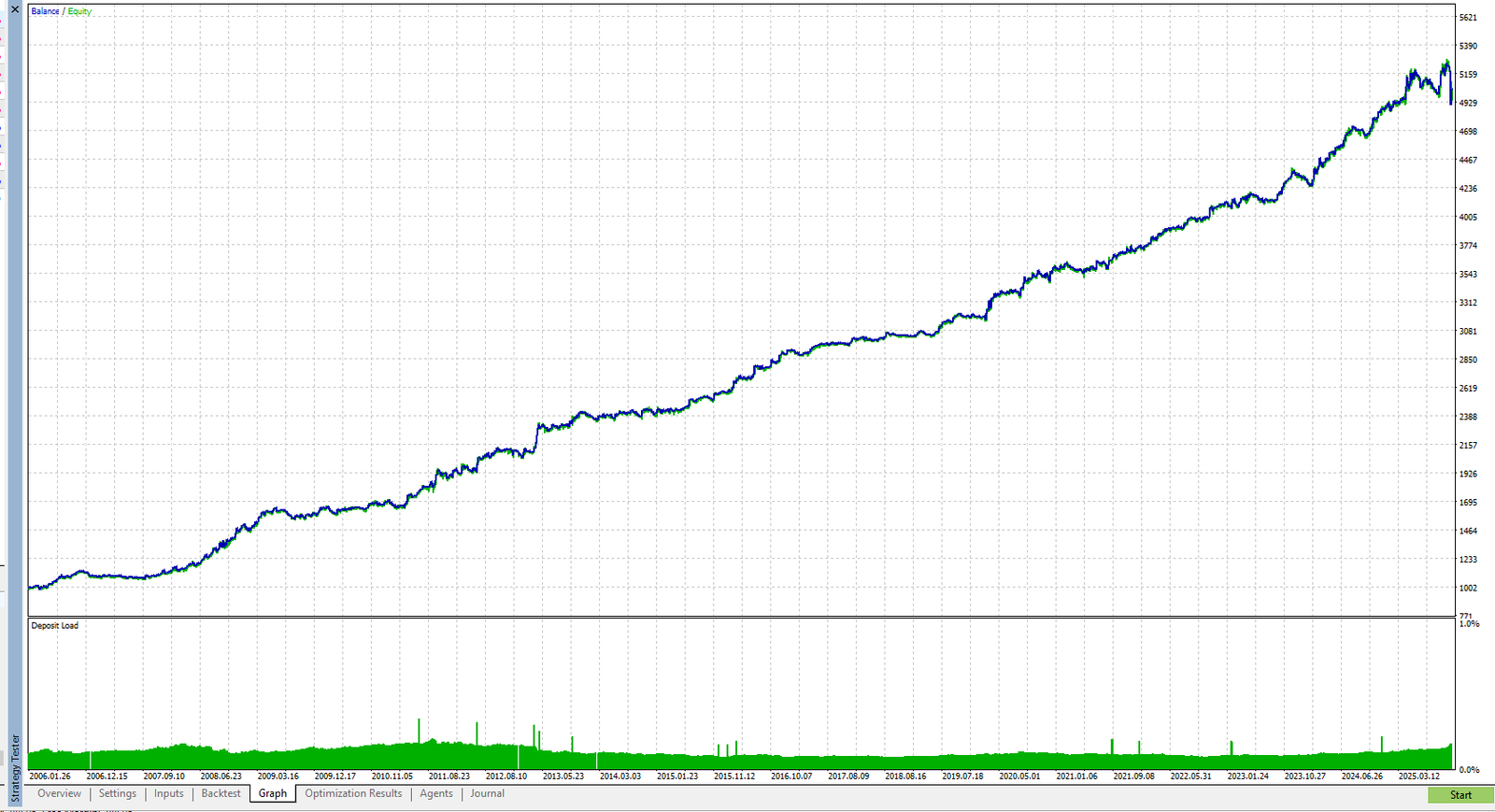

さらに、残高と有効証拠金のグラフが両方表示されるため、含み損の推移やリスク特性を直感的に把握できます。

EA開発者やシステムトレーダーにとって、戦略の有効性を事前に確認できる重要なツールです。

バックテストの目的

- ルールの再現性:エントリーと決済が想定どおりに実行されるか。

- 期待値の有無:十分な取引回数があり、収益がプラスになるか(偶然ではないか)。

- リスクの把握:ドローダウンの大きさ・長さ、破綻パターンを把握。

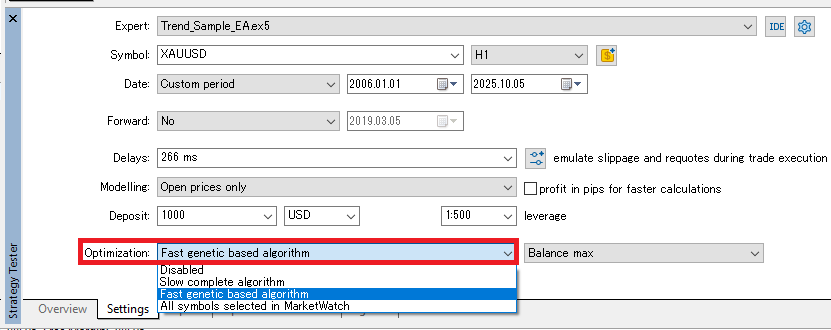

設定とモデル品質の注意点

- データ品質:MT5にダウンロードされているヒストリデータの欠損が多ければ、テスト結果の信頼性も低下。モデルの品質は高い方が良い。

- テストモデル:「始値のみ」の結果はバー内の動きを参照しないため信頼性が低い。「1分OHLC」より毎ティックに近い設定を推奨。

- スプレッド・手数料:実際に利用するブローカーの条件に合わせて設定。悲観的なコスト条件(スプレッド+1.0pips等)でのテストも実施する。楽観的なコスト設定はNG。

- スリッページ:リアル口座では注文が滑り、損益が悪化する可能性がある。テスターの遅延設定で疑似的にスリッページを反映する。

- 初期証拠金・レバレッジ:自分が利用しているブローカーの口座の条件に合わせる。

- 取引時間・銘柄制限:EAの想定どおりに。

期間と取引回数の考え方

- 十分な取引回数と期間:取引回数は多ければ多いほど、テスト期間は長いほど信頼性は高い。同一ロジックで1000取引以上、20年以上が一つの目安。

- 相場レジームを跨ぐ:トレンド/レンジ、高/低ボラティリティをなど様々な相場レジーム含む期間を選ぶ。レンジ相場だけ利益が出てトレンド相場で大きな損を出すEAなどがあるため、苦手な相場環境でもテストする必要がある。20年以上あれば複数のレジームは跨げる。

見るべき指標

- 損益カーブ+有効証拠金:残高だけでなく有効証拠金の推移を確認。

- 最大ドローダウン(パーセンテージと金額の両方)と期間:耐えられる大きさ・長さか。

- 勝率・損益比・平均利幅:長期間のテストでもプラスの期待値を維持できるか。

- トレード数・保有時間:十分な回数があるか。ポジションを長期間保有しすぎていないか。

よくある落とし穴

- 過剰最適化:パラメータを過去の相場に細かく合わせすぎて、未来の相場で通用しない。リアルの運用で崩れる。

- 都合の良い期間だけ採用:悪い時期を除外してしまっている。悪い時期に損益の出方がどうなるかの方が重要。

- コスト軽視:スプレッド固定・手数料未設定・スリッページ未考慮。

EAのフォワードテストとは?未知の相場で検証する方法

フォワードの目的(再現性と実運用耐性)

フォワードテストは、これから流れてくる実際の相場でEAを小さく動かし、バックテストの結果が現実でも再現されるかを確かめる工程です。

デモや最小ロットから始め、実際の取引コストに加えて、スリッページやスプレッド拡大といった“実運用”に耐えられるかを確認します。

バックテストは過去相場に対する検証で、過剰最適化すればいくらでも数字を良く見せることも可能です。

一方フォワードは未来の相場での試験なので、最適化の“魔法”が効きにくく、EAの本来の性能と運用耐性が見えます。

バックテストだけでEAの性能を評価しないことが大切です。

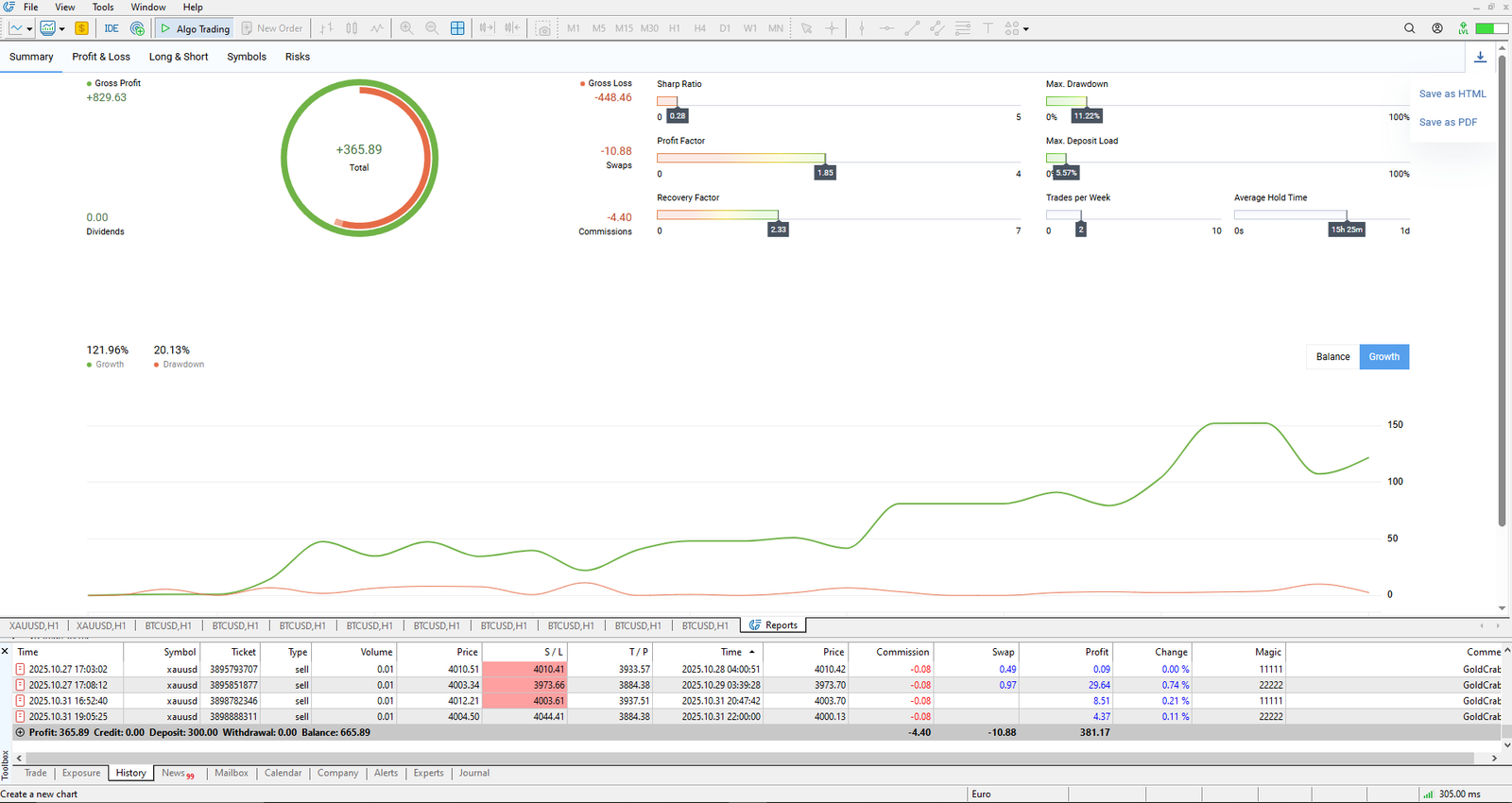

自分のEAの確認(MT5レポート)

MT5には標準でレポート機能があるため、損益カーブ(残高と有効証拠金)、最大ドローダウン、プロフィットファクタ、月次成績などを確認できます。

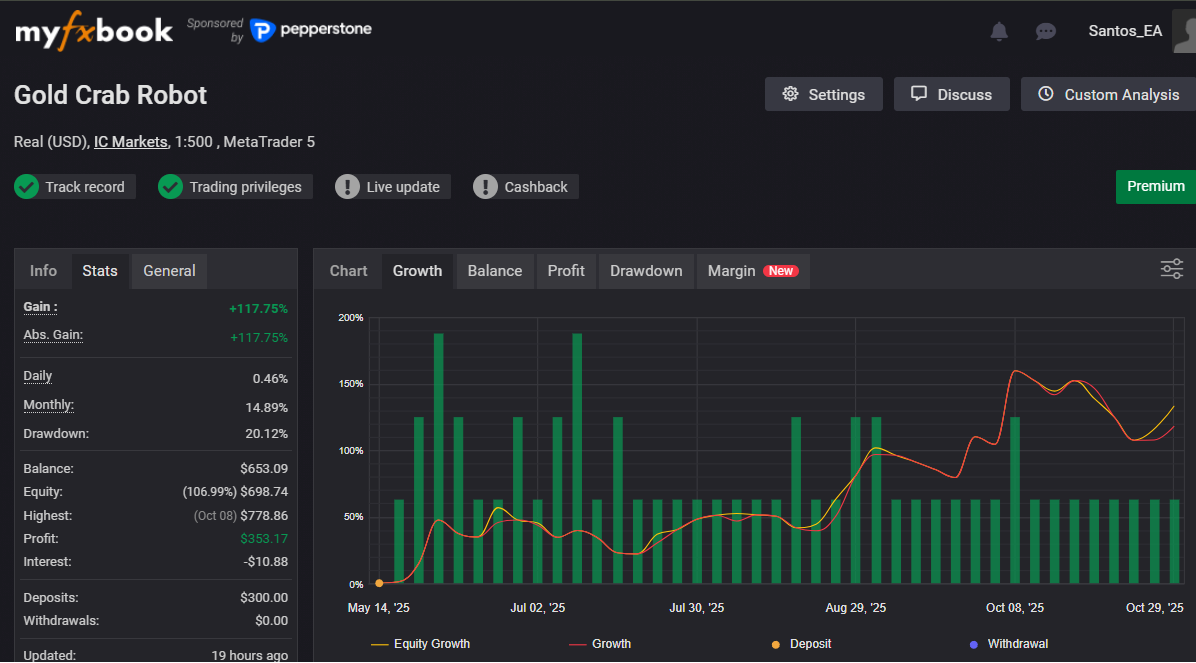

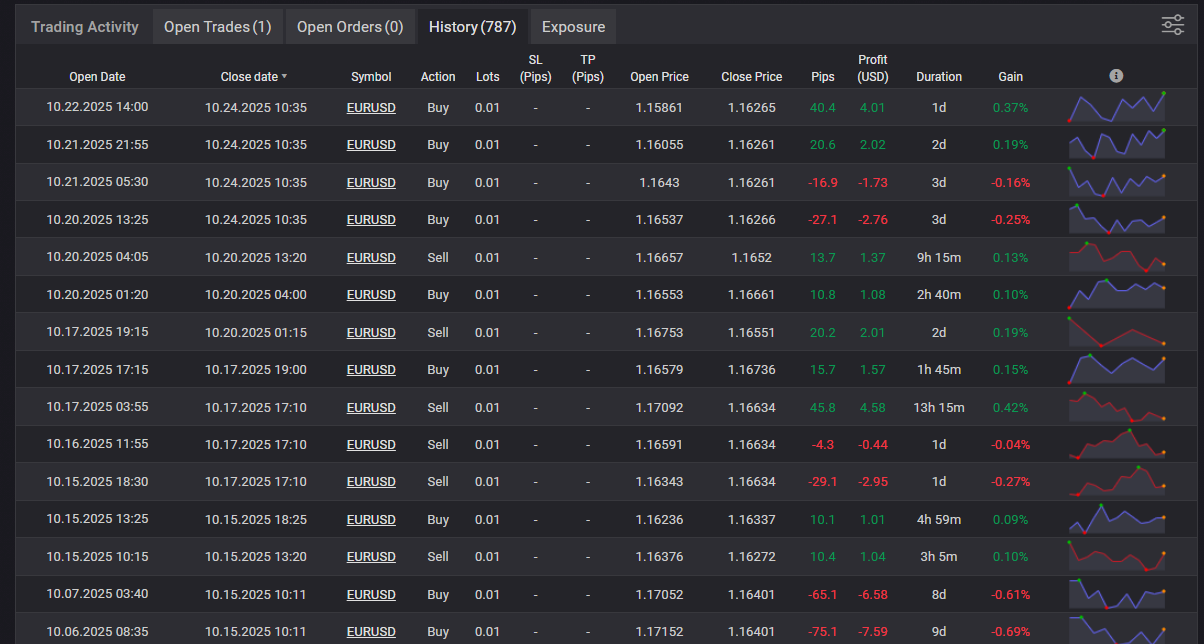

購入EAの確認(Myfxbook/MQL5)

EAの購入を検討する場合、フォワードテストが公開されているかどうかを確認すべきです。

開発者自身のEAのフォワード成績をMyfxbook・MQL5シグナルなど第三者サイトで公開される場合があります。

バックテストだけ公開されたEAを信用すべきではありません。

ただし、フォワードテストの成績が良いからと言って、信用するのも禁物です。

利益やドローダウン、勝率など目につきやすい情報だけではなく、取引履歴やリスクリワードなど詳細な情報をチェックし、EAの特徴とリスクを見極めなければなりません。

確認すべきポイントは『MyfxbookやMQL5シグナル公開結果の読み解き方』のセクションで詳しく解説しています。

落とし穴(デモ妄信/設定変更/短期判断)

- デモ口座の結果を妄信:デモ口座はスリッページが軽く出やすくリアル口座と環境が異なる。リアル口座の結果でないと信頼性は低い。特にスキャルピングEAはデモ口座でなら利益が出るが、リアル口座で崩壊するものもある。

- 設定の頻繁な変更:途中でパラメータを頻繁に変更すると戦略の有効性が検証不能になる。

- 短期での結論づけ:数日で判断して稼働を停止。数週間や数か月スパンの成績でEAの良し悪しは判断すべきではない。

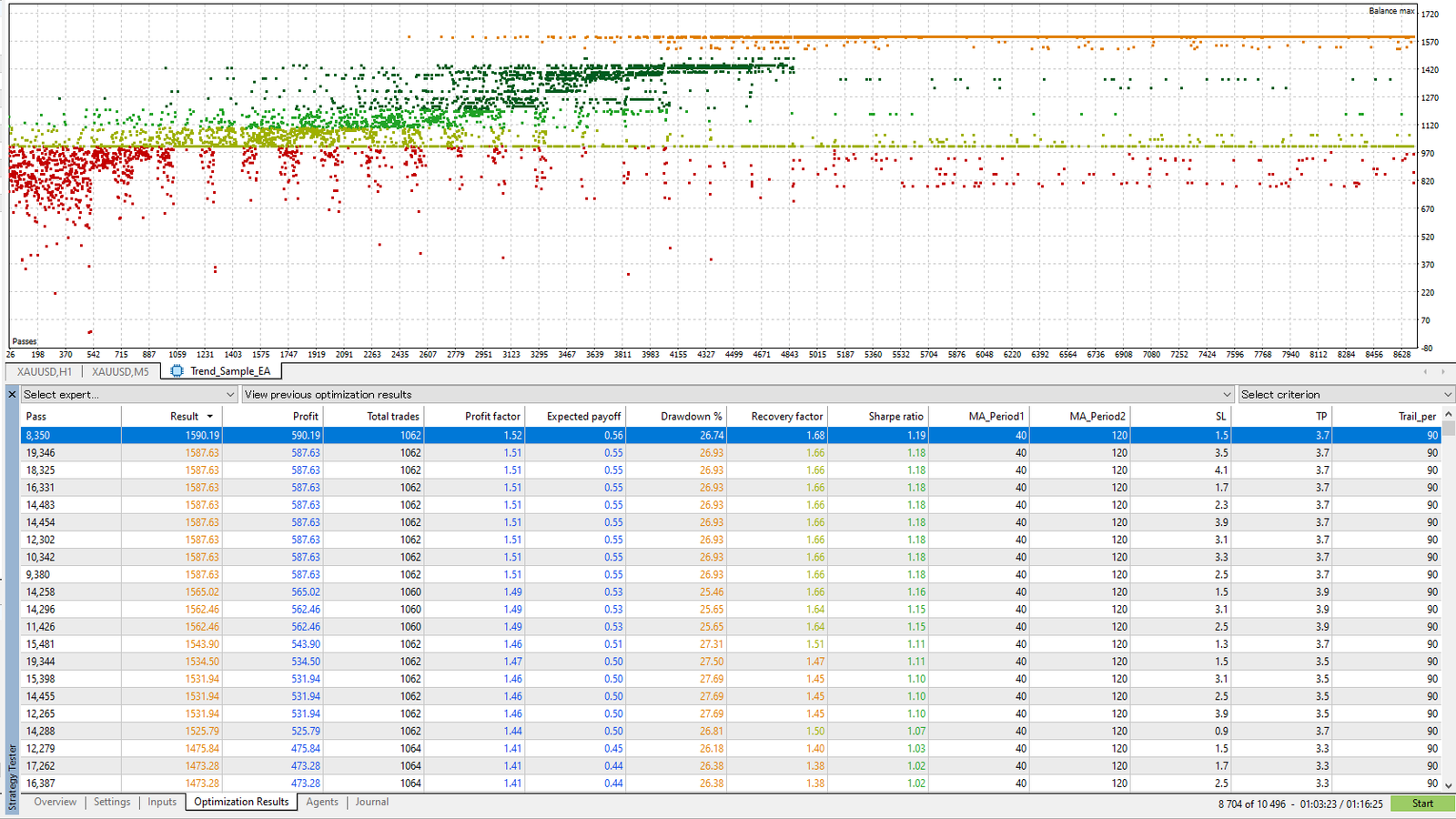

EAの最適化とは?「一番良い設定」を探すのは危険

最適化の正しい目的(安定ゾーンを探す)

最適化は、EAの設定値(パラメータ)をいろいろ試して、「どんな設定なら安定して成績が良いか」を探す作業です。

たとえば移動平均(MA)のゴールデンクロス戦略の場合、MAの計算期間(Period)のパラメータは、20と30どちらが良いか?などを試して、最も良い結果がでるパラメータ値を探す作業です。

最適化は「過去に最も合った一つのパラメータ設定の組み合わせ」を探す作業ではありません。ねらいは安定して機能する設定範囲を見つけることです。

ポイントは“一番良い設定”だけを見ない”こと。

異なるパラメータ設定でも大きく崩れにくいEAを選ぶことも重要です。

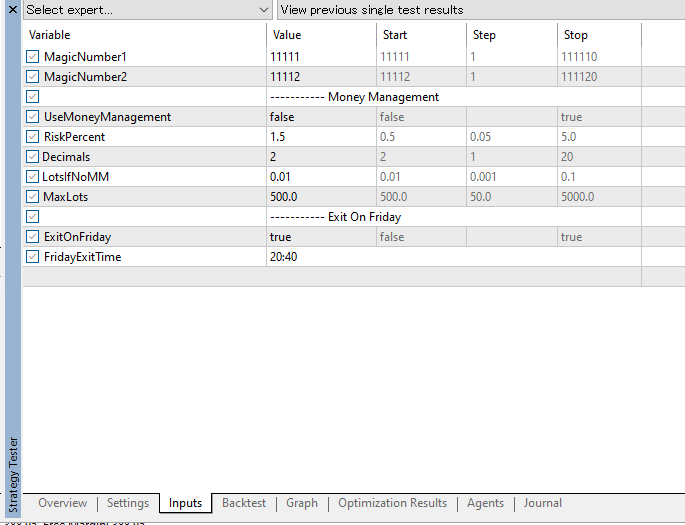

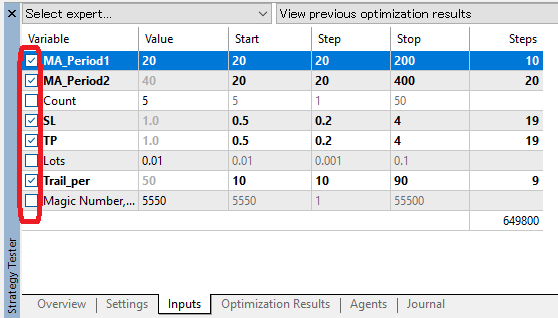

MT5最適化の手順

- ストラテジーテスターでEAを選択し、下部のOptimization(最適化)を有効化。まずは「Fast genetic based algorithm(高速・遺伝的アルゴリズム)」が実用的です。

- Inputs(入力)で動かしたいパラメータにチェックを入れ、Start/Step/Stop(下限・刻み・上限)を設定します。最初は「広く粗く」→次に「狭く細かく」。

- Optimization criterion(評価基準)は利益最大だけでなく、最大DD・PF・リカバリーファクター等も検討します(DD抑制側を推奨)。

- 実行後、Optimization Results(最適化結果)で上位候補を比較し、分布チャートで“近傍でも崩れにくい帯(安定ゾーン)”を確認します。

最適化すべき項目/除外すべき項目

- 最適化の対象:ストップ幅、利確幅、時間帯フィルター、エントリー閾値。

- 最適化から除外:ロットサイズ、ブローカー仕様依存の値や運用ルール(週末クローズ)は固定。

- 危険な最適化項目:ナンピンの間隔/マーチン係数(ロット倍率):戦略自体が危険なので注意。たまたま破綻しない設定を探索するが、実運用では破綻リスク高い

最適化時のポイント

- 一番良い設定だけ見ない:最適化結果が全体的に大崩れしていないかを見る。ほとんどの設定でマイナス残高になるEAはそもそも回避すべき。

- コスト前提:スプレッド・手数料・スリッページを必ず入れて評価。

- 分割検証:最適化期間とフォークフォワード期間を分けて検証。

ロバストネス(堅守性)が最重要な理由|崩れないEAの条件

ロバストネスとは(環境変化への耐性)

リアル口座での運用で、長期に渡り良い成績を維持できるかどうかはEAのロバストネス(堅守性)が鍵となります。

ロバストネスとは、相場環境や取引コスト、約定品質が多少変わっても期待値が大きく崩れない耐性のことです。

なぜ重要か?

- 相場は非定常:トレンド/レンジやボラティリティの変化で、過去の相場で最適なトレードは崩れる。

- 実運用の摩擦:スプレッド拡大・スリッページ・約定遅延で期待値が失われる。

- 運用インフラ:PC停止や回線断など“現場の揺れ”に耐える設計が必要。

バックテストでの非常に綺麗な収益曲線や勝率よりも、ドローダウンや停滞する期間はありながらも、相場環境が変わっても一瞬で大崩れしない戦略のほうが実運用では価値が高いです。

ロバストなEAの特徴

- 長期バックテストで安定:複数年・複数相場で検証されている。ドローダウンや停滞期間もあるが、長期で大崩れしない。

- 損小利大の設計:リスクリワード比が高く、損失を小さく利益を伸ばすトレードロジックを採用。

- スプレッド耐性が高い:スキャルピングではなく、M30以上の時間足で動作する中長期ロジックが中心。

- 通貨ペア間でも優位性維持:他の通貨ペアでバックテストしても、プロフィットファクタ(PF)1.0以上を維持できる。

- 買い・売りロジックの対称性:どちらか一方に依存せず、相場の方向に応じてバランスよく対応できる。

- ストップロス/テイクプロフィットを必ず設定:ブローカーのサーバー登録されるストップロス、テイクプロフィットすることで、VPS/PCやMT5のダウン時もリスクを回避できる。

ロバストではないEAの特徴(脆弱な設計のサイン)

- デモ口座限定で好成績:デモ環境は約定が瞬時でスリッページがなく、スプレッドも安定しているため、リアル口座では同様の結果にならないスキャルピングEAが多い。

- バックテストしか利益がでない:過去データでしか利益が出ず、フォワードテストや実運用では崩れる。過剰最適化(カーブフィッティング)の典型。

- グリッド/ナンピン/マーチン型:綺麗な右肩上がりの収益曲線を描くが、トレンド相場で含み損が拡大し、最終的に口座破綻に至るリスクが高い。

- プロフィットファクタ・勝率が異常に高い:「損切りをしない」ロジックで帳尻を合わせており、1回の大損で全利益を吹き飛ばす構造になっている。

このようなEAは短期的に魅力的な数字を出すことがありますが、長期運用では高確率で破綻します。

「きれいな損益曲線=安全」ではないという点に注意が必要です。

ロバストなEAは短期的な爆発力よりも、「長期的に崩れにくい安定感」を重視して設計されています。

長期にわたり、多様な環境でプラス期待値を維持できるEAこそ、実運用に耐える本物のシステムです。

脆弱なEAのサイン(要注意)

- パラメータを少し動かすだけで成績が激変(過剰最適化の典型。戦略自体が優位性に乏しい)。

- 残高は綺麗な右肩上がりだが、有効証拠金のドローダウンが大きい。

- 勝率やプロフィットファクタが極端に高いが、平均利幅が小さくコスト耐性が低い(特にスキャルピングEA)。

- バックテスト期間を増やすと結果が大幅に悪化。

- 他の通貨ペアでバックテストすると結果が大幅に悪化。

よくある誤解

- 高勝率・高いプロフィットファクタ=良いEAではない:勝率やプロフィットファクタが低めでも安定・再現性が高いほうが実運用に強い。

- パラメータ数が多いEAが高機能ではない:パラメータの増加は過剰最適化の原因になります。

- デモ口座の結果を信用してはいけない:デモ口座は滑りが軽く出やすい。リアル口座でのフォワードテストで再評価が必須。

代表的な戦略タイプ(トレンド/レンジ/ブレイクアウト/スキャル/ニュース/グリッド等)

EAは様々な戦略タイプがあります。ここでは各戦略の特徴について解説します。

トレンドフォロー

- 狙い:上昇/下降の流れに乗る。

- 典型ロジック:移動平均の傾きやクロス、上昇高値・安値更新。

- 長所:利を伸ばしやすい。トレンド相場で一気に稼げる。

- 短所:レンジでダマシが増えやすく連敗が多い。勝率は低下しがち。

- コスト耐性:中〜強(平均利幅が広め)。

レンジ(逆張り)

- 狙い:価格が往復する帯の端で反転を取る。

- 典型ロジック:ボリンジャーバンド、RSIの行き過ぎなど。

- 長所:勝率を確保しやすく、連勝しやすい。トレード機会が多い。

- 短所:損切が遅くなり、トレンド相場で大きな損失が出やすい。

- コスト耐性:中(利幅は中程度、スプレッドの影響は要注意)。

ブレイクアウト

- 狙い:重要高値/安値の突破に同調して一気に抜く。

- 典型ロジック:直近レンジ上限/下限のストップ注文、セッション高安の更新。

- 長所:伸びるときの利益が大きい、トレンド初動を捉えやすい。リスクリワードに優れた戦略を取りやすい。

- 短所:フェイクブレイクが多い。逆指値の滑りに弱い。勝率が低くなりがち。

- コスト耐性:中(スリッページ管理が肝)。

スキャルピング(超短期)

- 狙い:数pips〜十数pipsの小さな優位性を高頻度で積む。

- 典型ロジック:板薄時間を避けたミクロな順張り/逆張り。

- 長所:回転が速く、収益の平準化がしやすい。

- 短所:スプレッド・手数料・滑りに極端に弱い。環境依存度が高い。

- コスト耐性:弱(実効コスト前提で設計必須)。

ニュース

- 狙い:経済指標/要人発言の直後の大きな値動き。

- 典型ロジック:事前停止→再開、ブレイクの順張り、ギャップ狙いの逆張りなど。

- 長所:短時間で大きな値幅。

- 短所:ギャップ・滑り・約定拒否など実行リスクが高い。

- コスト耐性:弱(異常スプレッド/滑り前提の安全装置が必要)。

グリッド(ナンピン/マーチン系含む)

- 狙い:一定間隔でポジションを積み増し、戻りで一括解消して差益を積む。

- 典型ロジック:価格間隔グリッド、時間グリッド、ボラ連動間隔。

- 長所:レンジ継続時は収益が安定しやすい、稼働日数が多い。

- 短所:トレンド相場で含み損が急増。有効証拠金の急落が起こり、一瞬で残高が消える。

- コスト耐性:中(利幅は重ねられるが、スワップや長期ドローダウンに注意)。

AI利用型

近年は、AI(人工知能)を活用したEAが登場し、今後の活用が期待されます。

しかし、AI=“聖杯”ではありません。 AIは強力な分析補助ツールですが、負けないEAを保証するものではなく、逆にリスクを増大させる危険性があります。

特にAIは過去データに強く適合しやすく、バックテストだけ極端に好成績→実口座で崩壊というケースが頻発します。

誇大広告にも活用されやすいので注意してください。

AI活用型のEAには以下の2つのタイプがあります。

機械学習型EA(Machine Learning Based)

- 概要:過去の価格データやテクニカル指標をもとに、統計モデルやディープラーニングを使って将来の値動きを予測するタイプ

- 長所:ランダムフォレスト、XGBoost、ニューラルネットワーク(LSTMなど)を活用。複雑な関係を捉えやすく、ルール化しづらい優位性も検出可能。

- 短所:過剰最適化(オーバーフィッティング)リスクが大。 データ漏洩(未来情報混入)や特徴量の後付けで、バックテストだけ異常値になりやすい。

- 実務のコツ:厳格な検証(時系列CV/ウォークフォワード)、アウトサンプル必須、実効コスト(スプレッド/手数料/滑り)を常に投入、小ロット段階移行。

チャット型AI接続型EA(LLM利用)

- 概要:ChatGPTやGeminiのようなLLM(大規模言語モデル)と接続し、ニュース・SNS・経済発言などのテキスト情報をリアルタイムに解析して判断を補助するタイプ

- 代表例:為替ニュースの要人発言をAIが要約し、「リスクオン/オフ」判断をEAの売買ロジックに反映。

- 長所:テキストや文脈理解が可能で、従来のテクニカル指標では捉えにくい市場心理を判断に組み込める。

- 適性:LLMは言語モデルであり、価格時系列の予測には基本的に不向き。数値予測や高速執行の主役には据えない。

- 注意:遅延・曖昧回答・ハルシネーションのリスク。売買シグナルの最終判断をLLMに委ねない設計が安全(テキスト→フラグ化→EAは別ロジックで執行)。

AI利用型EA注意点(絶対NGな勘違い)

- AI=負けないは錯覚:どのモデルも確率ゲームの一手段に過ぎません。損失も必ず発生します。

- バックテスト神話に注意:機械学習は過剰最適化しやすく、バックテストで負けないことは容易。フォワードテストでしか真価は測れません。

- LLMの用途を誤らない:ニュース要約・分類など言語処理の補助には利用できますが、相場の値動きなどの時系列分析等は苦手です。

- 誇大広告に注意:「AIだから負けない」「学習で永久最適」等の表現、デモ口座成績のみ/Equityやトレード履歴非公開は要注意。特にグリッド/マーチン併用の戦略は「負けない聖杯」と勘違いさせやすい

- 公開の透明性:Myfxbook/MQL5シグナル等でのリアル口座フォワード成績が公開されていることが最低ライン。取引の特徴も必ず確認。

AIはあくまで“補助”

- AIは裁量・ルール・統計を支える補助輪。過信せず、人間のリスク管理と規律で運用。

- バックテストでの検証→フォワードテストの段階を厳守。

- 誇大な“AI最強”の宣伝に騙されることなく、ロバストネス(堅守性)を重視して選定。

Myfxbook・MQL5シグナルの見方|危険なEAを見抜くチェックリスト

EAの販売者はMyfxbookやMQL5シグナル等でフォワードテストの成績を公開する場合があります。

バックテストのみではなく、フォワードテストも公開する点は良いことです。

しかし、『フォワードテストの収益曲線が凹みのない綺麗な右肩上がり=良いEA』と勘違いしないでください。

グリッド/ナンピン系のEAは、損切りをせず、含み益が出るまで待ち続けるため、短期的には必ず残高が右肩上がりなるので、非常に魅力的に見えます。

しかし、裏で含み損が膨張し、有効証拠金が深く沈んでいるケースが多く、またトレンド相場では含み損に耐えきれず強制ロスカットにより口座残高が一瞬で吹き飛びます。

公開結果はハイリスクなEAにだまされないよう慎重に確認する必要があります。

公開成績は「キレイな残高曲線」だけで判断せず、有効証拠金(Equity)とドローダウン(DD)、ポジションの持ち方、ロットサイズの推移までセットで確認します

信頼性チェック

- 口座種別:Real(実口座)か/Demo(デモ)か。デモ口座の場合は信頼性低い。

- 検証状態:入出金・取引履歴が「検証済み」になっているか(改ざん余地の低さ)。

- ブローカー情報:信頼できるメジャーブローカーか(一部のEAはブローカーを装った詐欺業者が結果を後付けで改ざんしているケースがあるので注意。ブローカーの信頼性も重要。)

残高と有効証拠金の見方(乖離が危険サイン)

- 残高:確定損益の累積。

- 有効証拠金:含み損益を反映した“ドローダウンが分かる”。EAの真のリスクはこちらに出ます。ただし、myfxbookのグラフには有効証拠金の推移が完全には反映されないので注意。

- 見るポイント:残高が上がる一方で、有効証拠金が深く何度も沈むなら高リスク運用の兆候。

ドローダウン(DD)の解釈

- DDの有無:残高のドローダウンが全くない場合は逆に注意。健全なEAはストップロスでリスクを抑えるため必ずドローダウンや停滞がある。

- 含み損DD:確定DDよりも、Equityベースの“底”を重視(確定前に耐えられたか)。

トレードの質を見る主な指標

| 指標 | 見方の要点 |

|---|---|

| プロフィットファクタ(PF) | 高すぎる値(例:2~3超)は注意が必要。1.3~1.6程度でも十分。 |

| 平均利幅(pips) | スプレッド/手数料/滑り差し引き後に残るか(デモ口座でのスキャルピングはリアル口座での再現性に乏しく要注意)。 |

| 勝率×損益比 | 勝率高でも損切りが大きいと崩れやすい。Pipsベースで『平均利益>平均損失』の損小利大が望ましい。 |

| 平均保有時間 | 非常に長くポジションを保有している場合は、損切なしのハイリスクロジックを疑う。 |

| 取引回数 | 取引回数は多いほど、運用期間は長いほど良い。数十回では偶然の影響が大。 |

危険なグリッド/ナンピン・マーチンゲールを見分ける方法

- 収益曲線だけでなく、取引履歴の一覧や取引履歴プロットチャートを必ず確認。

- 同方向に多数のポジション(同一シンボル・近い価格)が累積し、同一時刻で一括クローズしていないか。

- ロットが階段状に増える(マーチン化)取引履歴がないか。

- 有効証拠金や証拠金使用量がイベントごとに急落(スパイク)していないか。

危険サイン(購入前に要チェック)

- 有効証拠金(Equity)の深い凹みが定期的に出るのに、残高(Balance)は滑らか。ロット倍増・同一方向のポジション多数保有・週末越えの長期含み損。(グリッド・マーチンゲールの可能性)

- 短期間・少数取引で非常に高いプロフィットファクタや高い勝率を誇る(データ不足+損切なしの危険ロジックの可能性)。

- 入出金が頻発している。(入金で有効証拠金のドローダウンによる破綻を回避。出金で利益率を高く見せる)

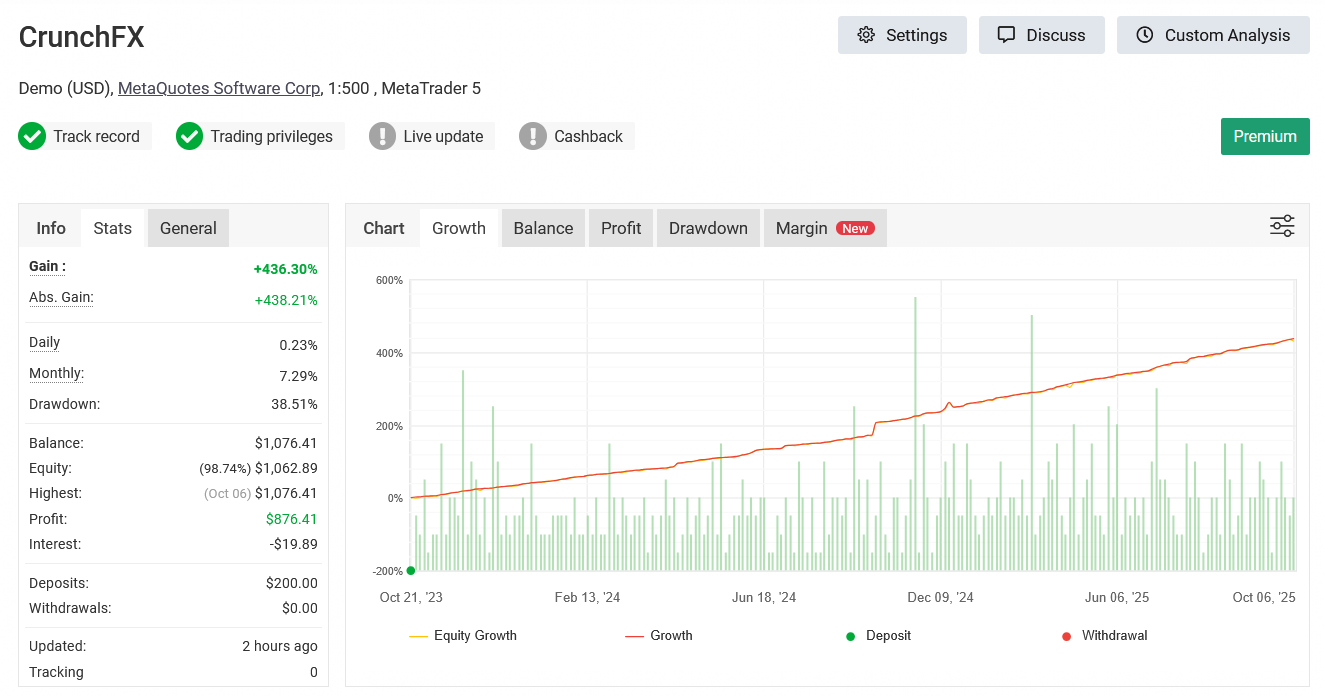

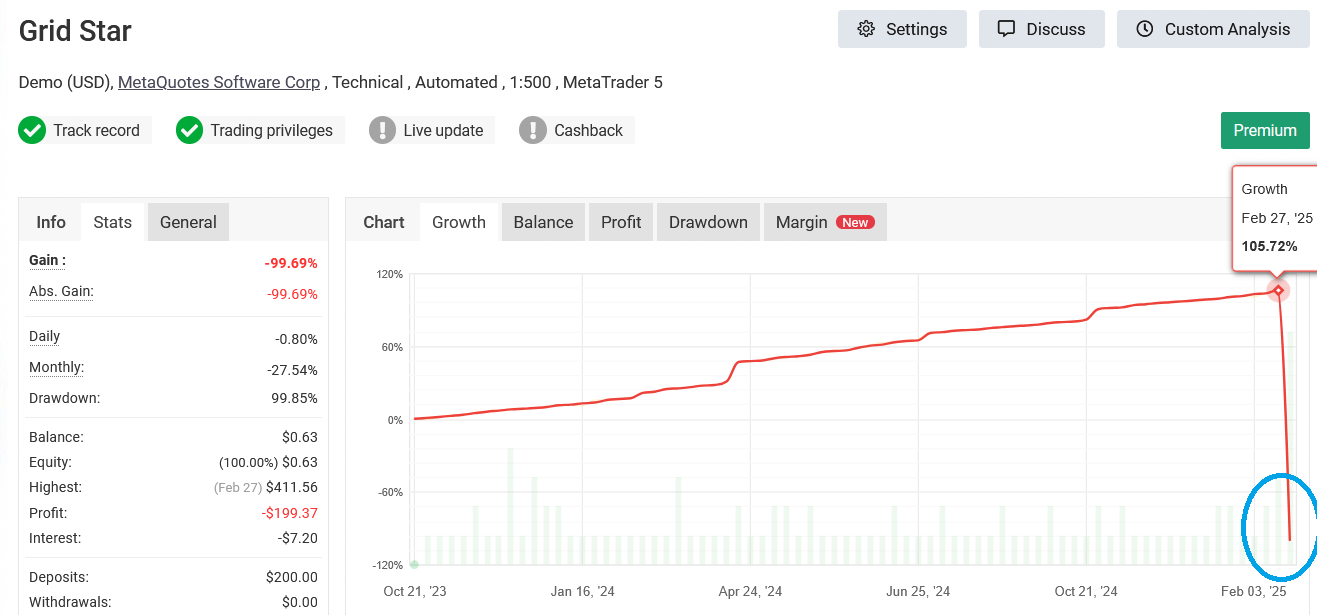

ケーススタディ:堅守なEAと脆弱なEAの対比

このセクションの目的

あなたが第三者からEAを購入する場合、公開結果されたバックテストやフォワードテストの結果からEAの本質を見抜くため、2つの典型的なタイプを比較します。

ケースA:堅守なEA(トレンド/ブレイク寄り・1トレードにリスク限定)

- 特徴:全ポジションにSL/TPあり。ロットは固定%リスク。

- 曲線の見え方:残高と有効証拠金の推移が大きく乖離せず概ね一致している。

- 平均利幅:中〜大で、スキャルピングではない。取引コスト(スプレッド/滑り)に大きく左右されない。

- 勝率:40~60%で高くないが、リスクリワードに優れている。

- DDの出方:ドローダウン期間や停滞期間はあるがトータルではプラスの損益を維持。(ドローダウン=悪ではなく、しっかり損切している証拠。)

ケースB:脆弱なEA(グリッド/ナンピン/ロット急増)

- 特徴:逆行時にポジションを段階追加、場合によりロット増し。SLは広い/なしになりがち。

- 曲線の見え方:非常に綺麗な右肩上がり。有効証拠金が定期的に深い谷を作るケースがある。

- 平均利幅:小さめのスキャルピングロジック。取引コストで大きく結果が左右される。

- 勝率:80~90%と異常に高い。

- DDの出方:ほとんどドローダウンがない。

EA運用に必要な環境(VPS/回線/電源)

EA(自動売買)は、稼働している間だけ取引を続けられるシステムです。

つまり、EAが止まればその瞬間から取引も停止し、損切りや利確が行われず思わぬ損失を招くことがあります。

この“事故”を防ぐためには、EAが止まらない運用環境を構築することが不可欠です。

- MT4/MT5を24時間安定稼働させるには、PCよりVPSが有利。

- 損切り/利確(SL/TP)はサーバー側に登録しておくとEAや端末の停止時も機能するので安心

- 回線断・再起動に備えた自動復旧と通知機能があれば安心。

PCやVPSの設定

- スリープはNG:PCがスリープ状態になるとMT5やEAが停止します。特にPCで自動スリープ設定をしている場合は注意してください。

VPSの選び方

- 料金:高いVPSはEAの利益を圧迫。低コストのVPS業者を選んだほうが有利。

- スペック:2 vCPU / 4GB RAM / SSDが最低ライン。MT5の起動数、EA本数やインジ数で必要スペックは増減します。

- 場所:できるだけブローカーサーバーに近いリージョンを選ぶ方がレイテンシ(遅延)が低い方が良い(ロンドン/NY等)。ただ、スキャルピングでなければそこまで敏感になる必要はない。

MTの自動起動・自動復旧を利用すると安心

必須ではありませんが、以下の機能を利用すると、万が一PCやVPSが停止した場合も素早い復旧に役立てることができます。

- スタートアップ登録:OS再起動でMTが自動起動するよう設定(タスクスケジューラ等)。

- VPS監視システム:UpTimeRobot等のサービスでVPSが停止していないか監視し、停止時に通知を受け取ります。

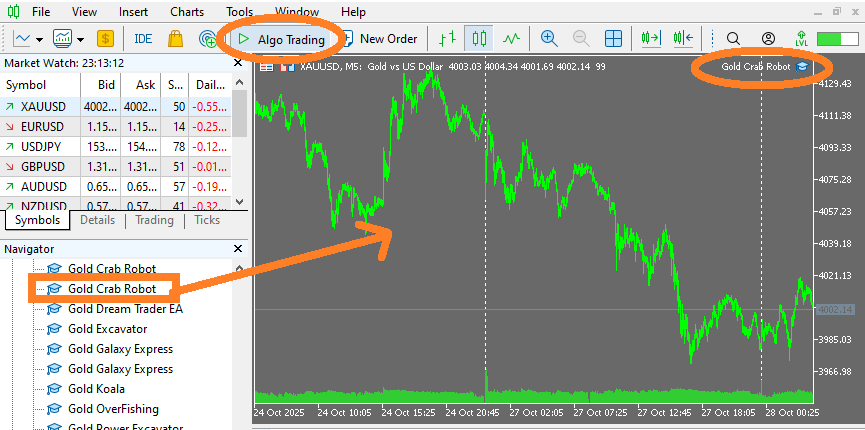

EAの導入手順(MT5/MT4)|インストール〜稼働まで

前提(必要なもの)

- MT5(またはMT4)ターミナルがインストール済み

- EAファイル:

.ex5(MT5)または.ex4(MT4) - 安定したネット接続(できればVPS)

.mq5や.mq4はソースコードのファイルのため、そのままでは動作しない。MQLのエディタで.ex5(MT5)または.ex4(MT4)にコンパイルする必要がある。

EAファイルの配置

- MTを開き、「ファイル」→「データフォルダを開く」をクリック。

MQL5 > Experts(MT4はMQL4 > Experts)フォルダにEAをコピー。- MTを再起動、またはナビゲーターで右クリック「更新」。

チャートへ適用(取り付け)

- ナビゲーターの「エキスパートアドバイザ」からEAをドラッグ&ドロップして対象チャートへ。

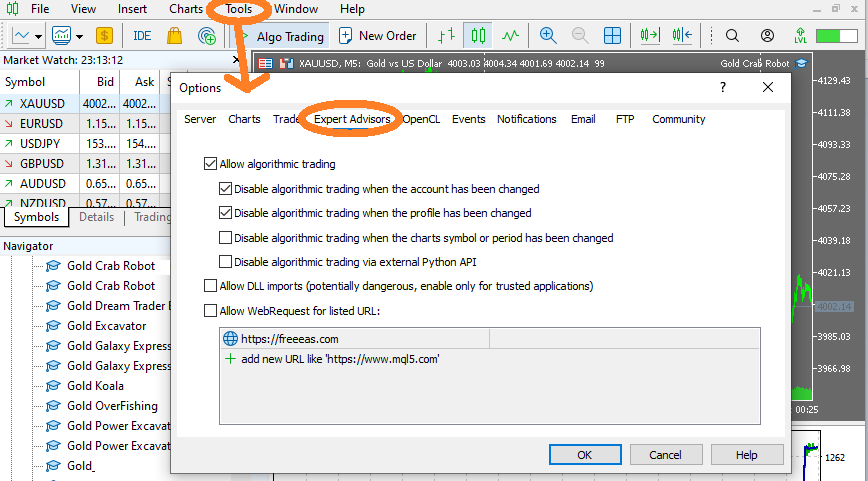

- プロパティ画面で「全般」タブ:

・「アルゴリズム取引を許可」にチェック

・(必要な場合)「DLLの使用を許可」にチェック - 「パラメータ」タブで初期設定(ロット、SL/TP、時間帯など)を入力。

- ターミナル上部の「Algo Trading(自動売買)」ボタンをON(緑)にする。

動作確認

- デモ口座で起動し、EAを取り付けた際のログ(ターミナル>エキスパート/操作ログ)にエラーがないか確認。

- テスト的に1〜2トレードの挙動をチェック。

- 損切り/利確がサーバー側に登録されているか(注文一覧でSL/TPが見えるか)を確認。

よくあるつまずき

- 「Algo Trading(自動取引)」がOFF(上部ボタン or EAプロパティで未許可)。

- EAをインジケーターやスクリプトのフォルダに誤配置。

- 必要な「DLLの使用を許可」が未チェック。

- 口座が未ログイン/無効、またはマーケット品の認証未完了。

本番前のステップ

- ストラテジーテスターでバックテスト(初期設定のまま挙動を確認)。

- デモ口座で試してみる。(いきなりリアル口座より安心)

取引コスト(スプレッド/手数料/スリッページ/スワップ)の影響

EAの勝ち負けは「グロスの損益」−「取引コスト」で決まります。コストが少し増えるだけで、スキャルピングEAのような短期戦略は一瞬で期待値が消えます。

ここでいう取引コストには、スプレッド・手数料・スリッページに加えて、スワップ(金利差による日次の支払・受取)も含まれます。

私はスワップを取引コストとして捉えていない人が多い印象を受けます。しかし、中長期ポジションにとって無視できないコストであり、利益を圧縮します。

運用前に必ず実効コスト(スプレッド+手数料+平均スリッページ+スワップ)を前提にテストしてください。

コスト耐性の高いEAを選ぶこと、取引コストが低くスワップ条件の良いブローカーを選ぶこともEA運用では非常に重要です。

実効コストの内訳と用語

- スプレッド

- 買値(Ask)と売値(Bid)の差。発注時点で支払う目に見えるコスト。

- 手数料(Commission)

- ECN口座などで往復ごとに課金される固定コスト。pips換算して計算する。

- スリッページ

- 注文価格と約定価格のズレ。ニュース時や流動性低下時に拡大しやすい。

- スワップ(Swap)

- 通貨ペア間の金利差により、日次で発生する受取または支払。長期保有で累積して損益に影響する。

コストの評価式(シンプル版)

ネット期待値 = グロス平均利幅 -(平均スプレッド + 手数料相当pips + 平均スリッページ + 平均スワップ)※ スワップは1トレードあたりの平均保有日数×1日あたりスワップpipsとして換算。

具体例(数値イメージ)

- グロス平均利幅:5.0 pips

- 平均スプレッド:1.2 pips

- 往復手数料:$7/lot → 手数料相当0.7 pips

- 平均スリッページ:0.6 pips

- 平均スワップ:0.2 pips(保有1日あたりのマイナス)

→ 実効コスト合計 = 1.2 + 0.7 + 0.6 + 0.2 = 2.7 pips

→ ネット期待値 = 5.0 − 2.7 = 2.3 pips(コストで約55%減)

戦略タイプ別の影響度(EURUSD等メジャーペアの場合)

| 戦略タイプ | 平均利幅の目安 | コスト耐性 | 注意ポイント |

|---|---|---|---|

| スキャル(短期) | 2〜8 pips | 弱い | スプレッド・スリッページで即死。スワップ影響は小さいが、ロールオーバー前後は停止推奨。 |

| デイトレ/ブレイク | 10〜30 pips | 中 | 逆指値滑りに注意。スワップ数日分を加味した評価を。 |

| スイング | 30〜100 pips | 強い | スワップの累積影響が大きい。スワップ条件(プラス/マイナス)を必ず確認。 |

上記の平均利幅PipsはEURUSD、USDJPYを想定したもので、XAUUSDやBTCUSDではもっと大きな値になります。

取引コストのまとめ

- EAの“実力”は実効コスト(スプレッド+手数料+スリッページ+スワップ)控除後で評価する。

- スキャルほどコスト耐性が低く、スワップの影響は小さいが即時コストに弱い。

- スイング・中期EAではスワップコストが収益性に影響する。

資金管理とリスク管理(ロット/SL/TP/破産確率)

まずは考え方(超重要)

「どこで入るか」以上に、どれだけ賭けるか(ロット)とどこで出るか(SL/TP)が成績を決めます。

小さく負けて、たまに大きく伸ばす──このバランスが崩れると、長期的に優位性は保てません。

1回のリスクを小さく一定に保つと、長期の破産確率を下げ、残高を育てる機会を得続けることができます。

逆に、ナンピン/マーチンのように負けるほどロットを増やす手法は、短期で勝っても長期の破綻確率が高くなります。

ロット計算の基本(固定%リスクの採用)

1回のトレードで口座の何%まで損失を許すかを先に決め、その範囲でロットを求めます。

- 1回の許容損失 = 口座残高 × リスク%(例:残高$1,000・1%なら$10)

- 損切り幅(pips)と1ロットのpips価値からロットを算出

例:EURUSDで50pipsのSL、1ロット=1pips$10なら、

ロット = 許容損失 ÷(SL pips × $10)= 10 ÷ (50 × 10) = 0.02ロット

SLを広げたらロットは小さく、SLを狭めたらロットは大きくすることで、常に損失額が一定化します。

SL/TP(出るルール)

- 損切り(SL):価格/ピップス固定、直近高安の外、またはATR倍率で設定。

- 利確(TP):固定幅、R倍(例:SLの2倍=2R)など。

- トレーリング:利益が出たらSLを切り上げる。

- 時間でクローズ:セッション終了、金曜日の夜にクローズし、週末への持ち越し回避。

- サーバー側に登録:SL/TPはブローカーに登録しておくと、端末停止中も発動します。

やってはいけないこと

- 連敗でロットを上げて取り返す(破綻パターン)。

- SLを外したり、損切りを後ろにずらす。

- ドローダウンの見積が甘く、小さすぎる残高、大きすぎるロットサイズで稼働させる。

コピートレードとEAの違い

どちらも「自動で売買する」手段ですが、コピートレードは他者の取引を複製、EAは自分の環境でEAが稼働し取引します。

依存先・透明性・コントロール範囲が大きく異なります。

- コピートレード:配信者(シグナル提供者)のトレードを購読者の口座へ複製。配信者の判断=あなたの取引。

- EA:自身のMT4/MT5上でプログラムが稼働し、定義済みロジックが条件一致で発注・管理。判断主体はプログラム。

メリット・デメリット(要点)

| コピートレード | EA | |

|---|---|---|

| 導入の手軽さ | ◎(購読して紐づけるだけ) | ◯(設置・設定が必要) |

| 透明性/再現性 | △(配信者の裁量はブラックボックス) | ◯〜◎(ロジック固定で検証可能) |

| レイテンシ/滑り | △(配信→複製の遅延で不利約定) | ◯(自口座で直接発注) |

| スケール/分散 | ◯(複数シグナルで分散) | ◎(複数EA・複数口座で分散しやすい) |

| コントロール | △(停止/ロット調整のみ、手法は不明) | ◎(パラメータ・停止条件を自分で定義) |

| 依存リスク | 高(配信者の行動に全面依存) | 中(設定に依存) |

| コスト構造 | 購読料(固定費)+実行コスト | 購入/開発費+実行コスト+VPSコスト |

失敗パターンの違い

コピートレードの失敗例

- 手法が開示されず、自分でバックテスト等の検証ができない→危険な取引で口座が壊滅。

- 配信者によるロット増し・ナンピンなどの急な方針転換に対応できない。

- 購読側と配信側のブローカー差で成績が異なる。配信者と成績が乖離。

- 購読料を差し引くと実質赤字(十分なロット規模が必要になる)。

- メリットは、ライブ成績で判断できる点(ただし過去の真因は見えにくい)。

EAの失敗例:

- バックテストや短期フォワードを妄信し、高額かつハイリスクEAを購入。(グリッドやマーチンゲールがその典型)

- 実行コストやスリッページ、スワップを見落としてリアル口座での運用で崩壊。

- 一方で、ロジックを理解し自分で検証・改善できれば長期運用の土台になりやすい。。

FAQ:よくある質問

- VPSは必要ですか?自宅PCで運用できますか?

- EAは24時間稼働が前提のため、VPS(仮想専用サーバー)がおすすめです。自宅PCは停電・スリープ・回線切断で止まりやすく、約定チャンスを逃すだけでなく、予期せぬ損失を被るリスクがあります。サーバーに登録されるSL/TPを設定するEAを利用すれば、VPS停止時のリスクを軽減できます。

- バックテストで好成績なのにリアル運用で負けるのはなぜ?

- テストに使った期間が特定の相場環境に偏っていたり、過剰最適化されている可能性があります。フォワードテスト(未知データ検証)や異なる期間・ブローカーでの再評価を行いましょう。実運用ではスプレッドやスリッページ、取引遅延などの「実効コスト」も影響します。

- スキャルピングEAは勝てますか?

- スキャルピングEAは高頻度で小さな利益を積み重ねますが、スプレッドやスリッページの影響を強く受けます。稼働環境に大きく左右されるためリアル口座での再現性が低く、優位性を維持するのは簡単ではありません。

- グリッドやマーチンゲールEAは危険ですか?

- 短期的には安定しやすいものの、トレンドが続くと含み損が急拡大し、有効証拠金が大きく沈みます。段数・最大保有数・損失上限を明確に制御できない設計は非常に危険です。安定感よりも“破綻回避の明確さ”を重視しましょう。

- MyfxbookやMQL5でEAの成績を見るときのポイントは?

- Balance(残高)だけでなく、Equity(有効証拠金)の推移を確認してください。収益曲線が綺麗すぎたり、勝率が高すぎる場合も後で大きな損失を出すロジックが採用されているケースが多く、注意が必要です。最大ドローダウン、平均利幅、トレード数、入出金の有無、ロットの変化も重要です。グリッドやマーチンゲールの証拠であるポジション追加から一括クローズの流れとロット倍増の動きにも注意してください。

- 重要なニュース時はEAを止めたほうがいいですか?

- 戦略によって止めるべきか、通常どおり稼働すべきか異なります。ブレイクアウト系のEAでは、ニュース時も稼働させた方がパフォーマンスが上がる場合もあります。一方、逆張りやグリッド/ナンピン系のEAはニュースイベントで価格が大きく動くと、大きな損失が出る場合があります。いずれにしてもニュース時はスプレッド・スリッページが急拡大し、取引コストが不利になる点に留意してください。

- ブローカーや口座タイプで成績は変わりますか?

- はい、大きく変わります。スプレッド・手数料・約定速度・Stop Level(最小距離)などの仕様差が損益に影響します。同じEAでも、ブローカーによって結果が数倍違うことがあります。特にスキャルピングEAはブローカーと口座タイプで結果が大きく変わります。

- どのくらいの資金があればEA運用を始められますか?

- 最小ロットとストップ幅を基準に、ドローダウンに耐えることができる残高を確保すべきです。想定ドローダウンは長期バックテストで最小の0.01ロットで試算します。あくまで目安ですが、0.01ロットで1トレードあたり30~50pipsのSLを取るなら200〜300ドル程度が下限です。小さすぎる残高と大きすぎるロット設定は破綻のもとです。また、グリッドやマーチンゲール戦略は複数ポジションやロット倍増が前提のため、残高の大きさが破綻リスクに直結します。